Rapporteur - troisième trimestre de 2016

On peut affirmer sans se tromper qu’au troisième trimestre, bon nombre d’investisseurs étaient pessimistes quant aux perspectives de rendement des marchés boursiers pour le reste de l’année. Voici un aperçu des craintes évoquées :

- Les répercussions éventuelles de la victoire du Brexit, qui prévoit le retrait du Royaume-Uni de l’Union européenne ;

- Des gestionnaires de renom comme George Soros, Jeffrey Gundlach, Carl Icahn et David Tepper ont réduit leur exposition en actions au cours du deuxième trimestre ;

- La croissance mitigée du produit intérieur brut américain, qui a été de 0,8 % au premier trimestre et de 1,4 % au deuxième ;

- En décembre 2015, la Réserve fédérale américaine, présidée par Janet Yellen, prévoyait quatre hausses de son taux directeur en 2016. Toutefois, il semble qu’il ne sera relevé qu’une seule fois en décembre, laissant présager un manque de crédibilité de la Réserve fédérale américaine ;

- L’incertitude liée au résultat de l’élection présidentielle américaine ;

- Selon l’Investment Company Institute, près de 25 milliards de dollars ont été liquidés des fonds de placement et des fonds négociés en Bourse, l’un des plus importants montants en 20 ans ;

- D’après un sondage effectué par la firme d’investissement Bank of America Merrill Lynch, le pourcentage d’encaisse détenue par les gestionnaires de portefeuille en juillet était à son plus haut niveau depuis novembre 2001.

Malgré tout, les principaux indices de référence des actions ont affiché d’excellents rendements au troisième trimestre. D’ailleurs, le S&P 500 s’est négocié à un nouveau sommet historique au mois d’août.

Sommaire des rendements boursiers au troisième trimestre

|

S&P 500 |

4,96 % |

|---|---|

|

S&P/TSX |

5,45 % |

|

MSCI World |

6,11 % |

|

MSCI EAFE |

7,63 % |

Faits saillants

Qu’est-ce qui peut justifier un tel scénario ? D’après nous, il est possible de découper cette belle performance en deux épisodes. D’une part, durant la première partie du trimestre, nous avons assisté à une reprise haussière des cours que l’on appelle le « rebond de l’après-Brexit »; d’autre part, nous avons connu une période de consolidation des cours à tendance haussière durant la deuxième moitié du trimestre.

Le rebond de l’après-Brexit

Compte tenu de l’incertitude liée aux conséquences sociales, économiques et politiques de la victoire du Brexit qui s’est tenu le 23 juin dernier, le marché obligataire est devenu une valeur refuge au début du troisième trimestre. Les investisseurs ont alors diminué leur exposition au marché des actions en contrepartie d’une plus grande pondération investie en obligations, ce qui a créé une pression haussière sur les cours obligataires. Étant donné la relation inverse entre le taux d’intérêt et le prix d’une obligation, les taux d’intérêt auront tendance à baisser dans un contexte boursier incertain. Par exemple, le taux d’intérêt américain de 10 ans a atteint un creux historique de 1,37 % au début de juillet.

Toutefois, des taux d’intérêt bas combinés à de nouvelles initiatives de banques centrales (par exemple, la décision de la Banque d’Angleterre de réduire son taux directeur à son plus bas niveau historique et l’annonce de la Banque du Japon, qui double le montant consacré à l’achat de fonds d’actions négociés en Bourse) et à une anticipation moindre des participants au marché en ce qui concerne une hausse du taux d’intérêt directeur américain à court terme ont contribué à une reprise convaincante des cours boursiers à l’échelle planétaire jusqu’à la mi-août. En fait, les actions ordinaires devenaient alors plus attrayantes que les obligations sur le plan du potentiel de rendement, en raison des dividendes versés et des gains en capital possibles.

Une période de consolidation des cours à tendance haussière

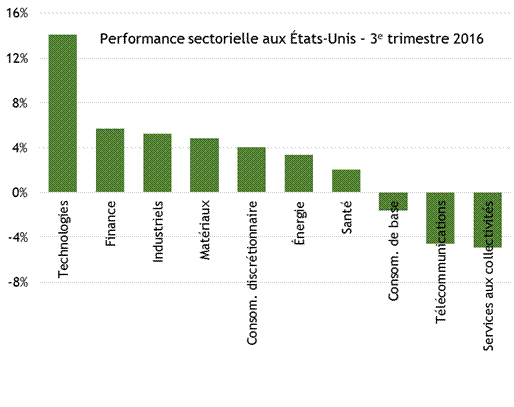

Dans la deuxième moitié du troisième trimestre, la plupart des indices boursiers ont fait du surplace. Par exemple, le S&P 500 et le S&P/TSX ont terminé ce trimestre à moins de 1 % de leur prix de clôture du 15 août. Cependant, une analyse du rendement sectoriel nous permet de constater que les secteurs cycliques comme ceux de la technologie, de la finance et des industries ont mieux performé que les secteurs plus défensifs comme les biens de consommation, les télécommunications et les services aux collectivités. Ils ont en effet affiché de meilleurs rendements au cours du dernier trimestre. D’ailleurs, cette rotation sectorielle s’est poursuivie lors des premières séances de négociation du quatrième trimestre. Voici un tableau comparatif des rendements sectoriels pour le S&P 500.

Source : Bloomberg

Certes, l’intérêt pour des secteurs favorables à une croissance économique s’explique principalement par une augmentation soutenue du taux d’intérêt américain de 10 ans. Par exemple, entre la mi-août et la mi-septembre, cet indicateur est passé de 1,55 à 1,73 %. Selon nous, trois facteurs ont contribué grandement à cette poussée : la stabilité de l’économie américaine, la stabilisation des cours pétroliers et la victoire probable d’Hillary Clinton lors de l’élection présidentielle américaine.

La stabilité de l’économie américaine

Depuis quelques mois, l’indice manufacturier américain (US ISM Purchasing Managers Index) affiche des résultats au-dessus de 50, ce qui indique une expansion de l’activité économique.

Malgré un chiffre (US Non Farm Payrolls) inquiétant au chapitre de la création d’emplois en mai (+ 24 000), les données récentes ont montré un marché de l’emploi vigoureux et une moyenne de 212 000 emplois créés au cours des quatre derniers mois.

La stabilisation des cours pétroliers

Le 30 septembre dernier, le prix du baril de pétrole a clôturé à 48,24 $, soit juste sous son prix de fermeture du 30 juin (48,33 $). Cependant, il a bondi de près de 8 % lors des trois dernières séances de négociation du trimestre, à la suite d’une entente de principe intervenue entre les membres de l’Organisation des pays exportateurs de pétrole (OPEP) visant à réduire la production, une première depuis 2008. Présentement, leur production s’élève à quelque 33,24 millions de barils par jour et leur objectif est de la diminuer de 700 000 barils par jour. Cette décision doit être entérinée par les pays membres lors de la prochaine rencontre de l’OPEP, prévue le 30 novembre.

La victoire probable d’Hillary Clinton lors de l’élection présidentielle américaine

Les deux candidats ont longtemps été nez à nez dans les intentions de vote, mais Hillary Clinton semble avoir eu le dessus sur Donald Trump lors du premier débat présidentiel du 26 septembre dernier. Selon un sondage effectué par la firme Politico/Morning Consult, 49 % des personnes sondées ont donné l’avantage à la candidate démocrate, comparativement à seulement 26 % pour son rival républicain, ce qui a réduit beaucoup d’incertitudes à court terme. Par ailleurs, le lendemain du premier débat télévisé, le S&P 500 a réagi favorablement en augmentant de 0,64 %.

Notre gestion

Portefeuille Croissance (4,41 % vs 5,66 % pour l’indice de référence)

Tout d’abord, l’écart de rendement peut s’expliquer par le rendement obtenu par le S&P/TSX (5,45 %). En effet, le manque à gagner réside dans le fait que le portefeuille Croissance comprend seulement 20 % d’actions canadiennes, comparativement à une pondération de 50 % pour l’indice de référence. Ensuite, malgré un trimestre fort encourageant pour les titres du secteur financier américain (MetLife : 12,5 %, Citigroup : 12,3 %, JP Morgan : 8 %, US Bancorp : 7,2 %), l’action de Wells Fargo a reculé de 5,7 % à la suite d’une amende de 185 millions de dollars imposée par le Consumer Financial Protection Bureau pour des pratiques d’affaires dites « illégales » (par exemple, ouverture de comptes clients non autorisée pour l’atteinte d’objectifs financiers menant à l’obtention de primes de rendement). Bien que cette manchette limite le potentiel haussier de l’action à court terme, nous demeurons optimistes à l’égard de ce titre pour un horizon de placement à plus long terme.

Portefeuille obligataire (1,56 % vs 1,18 % pour l’indice de référence)

Grâce à une stratégie misant sur la détention d’obligations ayant des échéances très courtes, le portefeuille obligataire a créé de la valeur ajoutée, compte tenu de la montée récente des taux d’intérêt. Chose certaine, un environnement prônant la normalisation des taux d’intérêt nous serait vraiment profitable.

Portefeuille d’actions privilégiées (3,50 % vs 4,67 % pour l’indice de référence)

Étant donné que le taux des obligations canadiennes de cinq ans a gagné cinq points de base au cours du dernier trimestre, passant de 0,57 à 0,62 %, les actions privilégiées ont très bien performé. Nous demeurons très optimistes envers cette catégorie d’actifs pour les cinq prochaines années, notamment grâce à une augmentation éventuelle et graduelle des taux d’intérêt, et à un possible rétrécissement des écarts de rendement entre les obligations et les actions privilégiées.

Portefeuille équilibré fiscal (4 % vs 4,29 % pour l’indice de référence)

Le portefeuille équilibré fiscal, composé de titres de croissance, d’obligations et d’actions privilégiées, a généré un rendement comparable à celui offert par l’indice de référence durant le trimestre ; par conséquent, il est inutile de faire une analyse plus rigoureuse de l’écart de performance.

Conclusion

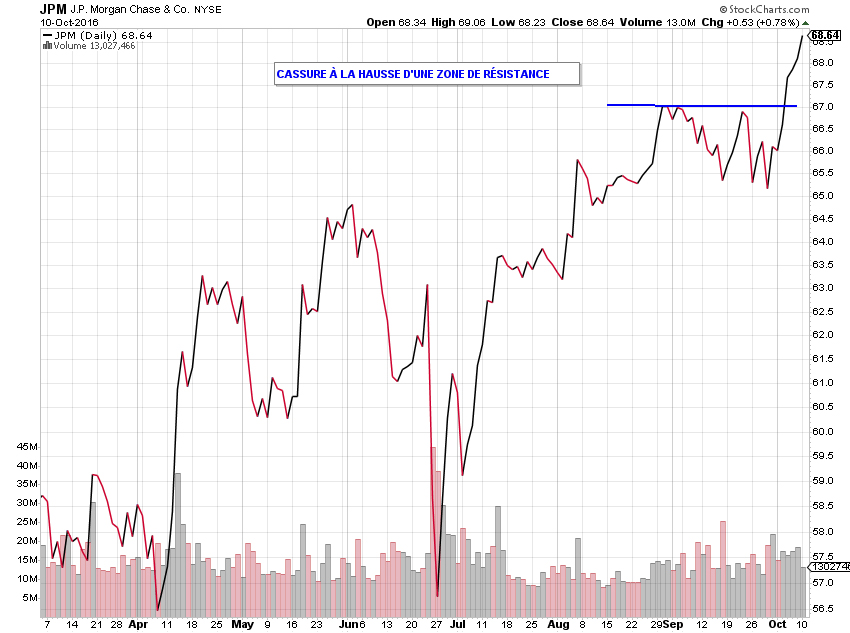

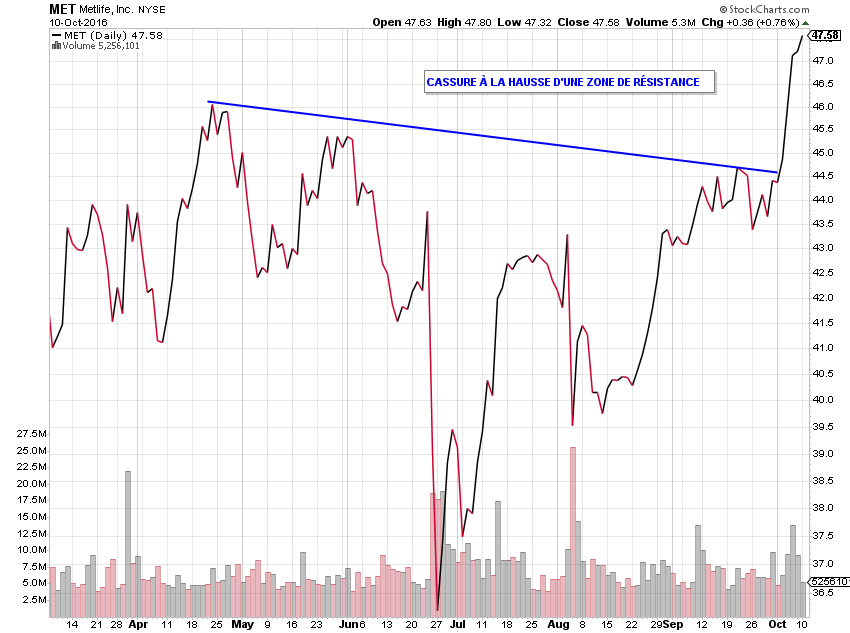

Pour la première fois depuis plusieurs mois, les participants au marché semblent à l’aise avec l’idée d’une normalisation de la politique monétaire. Voilà pourquoi nous avons confiance que la rotation sectorielle entamée au cours du dernier trimestre se poursuivra à moyen terme. D’une part, sur le plan de l’analyse fondamentale, il y a 70 % de chances que le taux directeur américain soit relevé d’ici la fin de l’année, selon le CME FedWatch Tool. De plus, d’après une source officielle et anonyme de la Banque centrale européenne (BCE), cette dernière aurait l’intention de mettre un terme à son programme d’achat d’obligations en février 2017, soit un mois plus tôt que prévu, diminuant ainsi la pression à la baisse sur les taux d’intérêt obligataires européens. D’autre part, sur le plan de l’analyse technique, plusieurs titres du secteur financier américain, comme JP Morgan et MetLife, ont effectué une cassure à la hausse d’une zone de résistance (breakout).

Source : Stockcharts

Source : Stockcharts

Évidemment, dans un tel contexte, le marché des actions présente des perspectives de rendement supérieures à celles offertes par le marché obligataire. De plus, selon l’évolution des taux d’intérêt de 10 ans, le marché semble d’avis que l’économie américaine se porte mieux que l’économie canadienne. En effet, au troisième trimestre, le taux américain a gagné 12 points de base (de 1,47 à 1,59 %) et le taux canadien a reculé de six points de base (de 1,06 à 1 %). Selon nous, cette tendance se maintiendra au cours des prochains mois, augmentant ainsi la probabilité d’une appréciation du dollar américain comparativement au dollar canadien. Heureusement, notre stratégie de portefeuille s’harmonise à ce type de scénario optimiste.

Sources :

Barani Krishnan. “Oil soars 6 percent as OPEC reaches deal to limit output in November, 28 septembre 2016.

Jeff Cox. “To the mattresses: cash levels highest in nearly 15 years”, CNBC, 19 juillet 2016.

Nolan D. McCaskill. “POLITICO/Morning Consult poll: Clinton handily beat Trump at debate”, Politico, 28 septembre 2016.

Reuters. “Billionaire investors turn bearish as U.S. stocks hit record highs”, 15 août 2016.

Sentimentrader. https://sentimentrader.com/, consulté en octobre 2016.

Wells Fargo. Weekly Economic & Financial Commentary, , 7 octobre 2016.

Mise en garde

Daniel Ouellet et Jonathan Bolduc sont inscrits à titre de gestionnaires adjoints de portefeuille auprès des organismes de réglementation. Ils sont autorisés, conformément aux dispositions de la Règle 1300 de l’OCRCVM, à prendre des décisions de placement et à donner des conseils relativement à des titres pour des comptes gérés. À l’exception de Daniel Ouellet et Jonathan Bolduc, aucun membre du Groupe Ouellet Bolduc ne peut exercer de pouvoirs discrétionnaires sur le compte d’un client, approuver des ordres discrétionnaires pour un compte géré ou participer à la formulation de décisions de placement prises au nom d’un compte géré ou de conseils donnés relativement à ce dernier.

Chacun des conseillers de Valeurs mobilières Desjardins dont le nom figure en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document et de toute autre société ou de tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que Valeurs mobilières Desjardins ait déjà publié des opinions différentes ou même contraires à ce qui est exprimé ici. Ces opinions reflètent différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées.

Le présent document est fourni à titre informatif uniquement et ne constitue pas une offre ni une sollicitation d’achat ou de vente des titres dont il est fait mention aux présentes dans les territoires où une telle offre ou sollicitation n’est pas permise. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et de ses besoins en matière de placement.

Le présent document peut contenir des statistiques provenant de tiers que nous estimons fiables. Valeurs mobilières Desjardins ne se prononce pas à savoir si l’information statistique obtenue est exacte et complète, et l’utilisateur ne saurait s’y fier en ce sens. Les estimations, les opinions et les recommandations exprimées aux présentes le sont en date de la présente publication, et peuvent changer sans préavis.

Desjardins Gestion de patrimoine Valeurs mobilières est un nom commercial utilisé par Valeurs mobilières Desjardins inc. Valeurs mobilières Desjardins inc. est membre de l'Organisme canadien de réglementation du commerce des valeurs mobilières (OCRCVM) et du Fonds canadien de protection des épargnants (FCPE).

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.