Commentaire financier – Novembre 2022

Les rendements positifs sont de retour en octobre, mais gare à l’excès d’optimisme!

Dans cette édition du mois de novembre, plein de rebondissements et de nouvelles économiques, je vais tenter de vous résumer des centaines de pages, de graphiques et d’analyses, et de faire ressortir les points que je juge les plus importants à retenir.

DOW JONES – Le Dow Jones enregistre son meilleur mois depuis 1976. Les investisseurs ont pu renouer avec des rendements positifs sur les marchés boursiers dans les dernières semaines. Bien que le contexte économique reste très incertain, l’optimisme semble l’avoir emporté, favorisé par un certain nombre de bonnes nouvelles. Les bénéfices des entreprises résistent assez bien pour l’instant, malgré la modération de la demande et l’augmentation des coûts des intrants et des coûts d’emprunt. Les premiers signaux d’une modération à venir du rythme des hausses de taux d’intérêt de la Réserve fédérale (Fed), mais surtout la diminution de l’inflation américaine observée en octobre ont été bien perçus par les investisseurs.

Le rebond de 8,10 % du S&P 500 s’est accompagné d’un déclin de la volatilité, d’un rétrécissement des écarts de crédit et, plus récemment, d’une diminution des attentes à l’égard du taux terminal attendu de la Fed (4,5 %). Ce rebond lui permet de passer au-dessus du seuil (-20 %) de bear market (marché baissier), mais affiche néanmoins un recul de 17,72 % depuis le début d’année. Le segment valeur a dominé le style croissance et le marché américain a dominé les principales bourses étrangères.

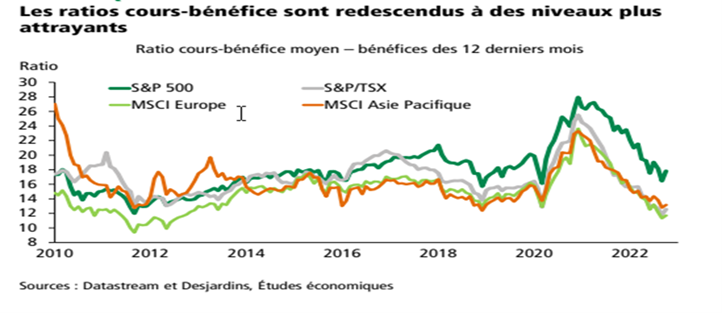

Depuis le début de l’année, l’indice phare américain a vu son ratio cours/bénéfice passer de 21,4 à 16,8 fois les bénéfices anticipés alors que la moyenne de 10 ans est de 19 fois les bénéfices. Pendant ce temps, les taux obligataires 10 ans sont passés de 1,5 % à 4,0 %!

En octobre, la performance du S&P 500 a été négativement corrélée aux surprises économiques. Les mauvaises nouvelles ont été interprétées comme de bonnes nouvelles alors qu’elles ont accru l’espoir que la Réserve fédérale ralentirait la cadence de son resserrement monétaire.

TSX : RETOUR À LA SURFACE– Avec un rebond de 5,57 % en octobre, l’indice canadien réduit sa perte depuis le début de l’année après un recul de 6,11 %, soit une fraction des pertes affichées par les principaux indices américains et étrangers. La bonne tenue relative de la Bourse canadienne est essentiellement attribuable à son dosage en énergie (36,72 %).

Malgré les faibles niveaux de valorisation des indices boursiers, plusieurs risques baissiers demeurent. D’abord, un contexte de taux d’intérêt élevés justifie des niveaux de valorisation plus faibles (PER) des titres cotés en Bourse.

Les exigences de rentabilité des entreprises sont rehaussées alors que les rendements des marchés monétaires et obligataires deviennent plus attrayants. Il ne faut donc pas s’attendre à un fort rebond des Bourses tant et aussi longtemps que les bénéfices n’enregistreront pas une augmentation importante. Et c’est plutôt l’inverse qui devrait se produire. Le ralentissement de l’économie, combiné à une modération de l’inflation, risque d’entraîner une chute des bénéfices.

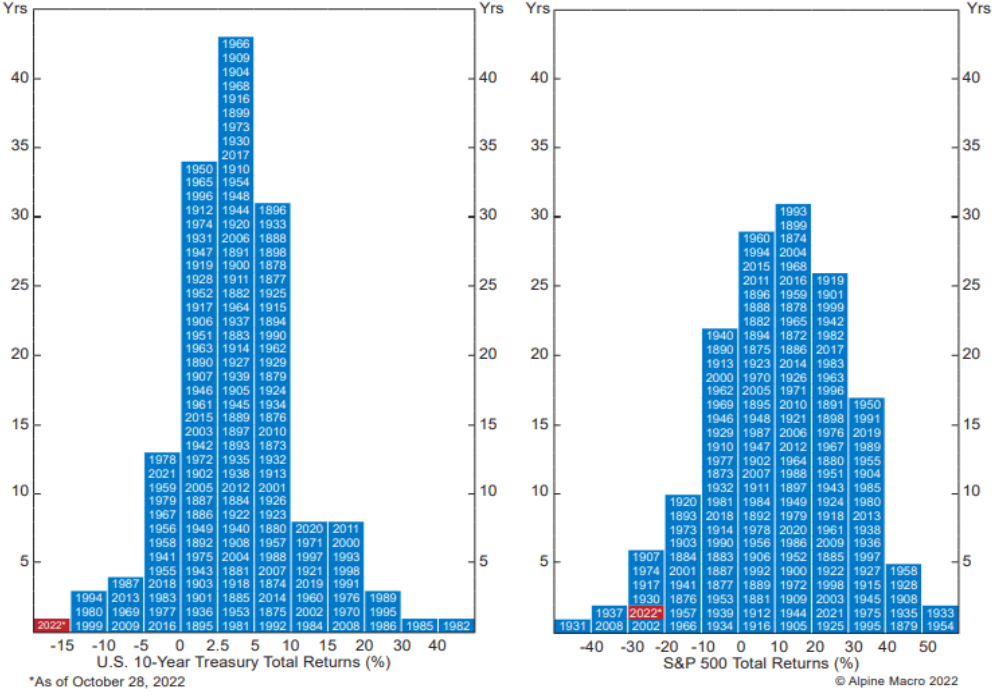

Depuis 1875, le rendement des Treasuries de 10 ans est à son pire. Celui du S&P 500 arrive au neuvième rang, loin derrière ceux de 1931, de 1937 et de 2008. Pour voir les rendements en Bourse et dans les obligations reculer simultanément, il faut remonter à 1931, puis à 1969. La diversification des actifs fonctionne généralement, mais cette année elle n’a vraiment pas fonctionné!

Performances historiques obligations et actions

Le PIB américain a progressé de 2,6 % au troisième trimestre alors que sa croissance est attendue à moins de 1 % pour les quatre prochains trimestres. Malgré cette décélération, le marché de l’emploi demeure très robuste, tant sur le plan des emplois comblés que sur celui des affichages de poste.

Les banques centrales devront voir des signes plus convaincants de ralentissement de la demande avant de cesser les hausses de taux, mais un ralentissement de cadence est en vue.

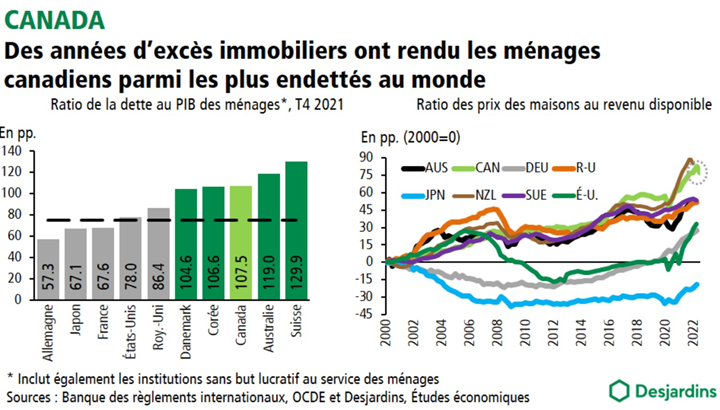

L’effet retardé du resserrement monétaire et la forte sensibilité aux taux font en sorte qu’une récession sera difficilement évitable en 2023. Il faudra surveiller l’effet du changement de comportement des consommateurs (substitutions, mode défensif, resserrement).

Plusieurs ménages pourraient rencontrer des difficultés financières, notamment les plus endettés, ceux qui ont accumulé moins d’épargne et ceux qui perdront leur emploi.

Une fois que l’inflation tendra durablement vers sa cible, les banques centrales pourront ajuster la politique monétaire pour dynamiser l’activité économique. Vous voyez là une catastrophe économique? Oui, des entreprises et des particuliers dont les bilans financiers sont tendus pourraient être malheureusement éprouvés par le contexte économique et financier actuel. On parle ici d’une minorité. Restructurations et faillites font partie d’un cycle économique normal.

Goldman Sachs dresse un scénario en quatre étapes qui pourraient permettre de ramener l’inflation près des cibles sans passage en récession. Ces quatre étapes sont : 1° ramener la croissance sous son niveau de potentiel tout en demeurant au-dessus de zéro; 2° rééquilibrer le marché du travail par une hausse très marginale du taux de chômage; 3° réduire les pressions salariales pour les ramener à des niveaux plus soutenables; 4° remettre les statistiques d’inflation (CPI et PCE) dans une trajectoire baissière, soit vers les 2 %. Scénario utopique? L’avenir nous le dira!

Taux d’intérêt ‒ La Réserve fédérale (Fed) n’a pas fini son resserrement monétaire. Les investisseurs qui s’attendaient à un retournement de la part de la Fed à la rencontre du 2 novembre ont été déçus. Cette dernière a ouvert la porte à un ralentissement du rythme de ses hausses de taux, mais le président de la Fed, Jerome Powell, a pris soin de préciser en conférence de presse qu’il était prématuré de penser à une pause dans la remontée des taux. Celui-ci a aussi indiqué que le niveau final du taux directeur requis était plus élevé que précédemment prévu.

La Banque de développement du Canada a surpris en limitant sa hausse à 50 points de base en octobre. La Banque a fait un premier pas en vue d’une modération de son resserrement monétaire en décrétant une hausse de (seulement) 50 points de base à sa rencontre d’octobre, alors qu’une majoration de 75 points de base était anticipée par les investisseurs. Même si cette dernière continue de signaler que d’autres hausses (plus d’une) seront requises, la détérioration des conditions économiques pourrait justifier de mettre fin au cycle de resserrement après une dernière hausse de 25 points de base en décembre, limitant le taux directeur à 4,00 %. Contrairement aux États-Unis, le taux de chômage au Canada augmente et le prix des logements chute rapidement. Dans ce contexte, les taux de la Banque du Canada n’égaleront probablement pas les taux de la Fed à l’avenir. Selon les prévisions, le taux final atteindrait 4,5 % aux États-Unis, alors qu’il pourrait s’arrêter à 4 % au Canada.

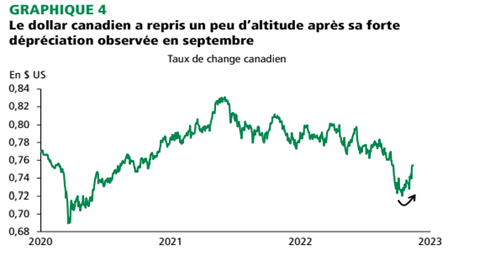

Dollar CAD ‒ Le regain d’appétit pour le risque des investisseurs en octobre et au début du mois de novembre a concordé avec la réappréciation de plusieurs devises contre le dollar américain. À la fin de septembre, le dollar canadien oscillait autour de 0,72 $ US, mais le voilà à nouveau aux environs de 0,75 $ US (graphique 4). Cette réappréciation s’est produite malgré le fait que les écarts de taux d’intérêt entre les États-Unis et le Canada ont eu tendance à s’élargir, surtout après la décision de la Banque du Canada d’opter pour une hausse de taux d’intérêt moins marquée en octobre et de signaler que la fin du resserrement monétaire approchait.

Prévisions des devises CAD vs USD – Nous nous attendons à plus de turbulences économiques et financières dans les prochains mois, et elles devraient favoriser le dollar américain contre la plupart des devises. Dans ce contexte, le dollar canadien devrait terminer l’année à près 0,72 $ US et probablement perdre encore un peu de terrain au début de 2023. Une réappréciation est attendue plus tard en 2023.

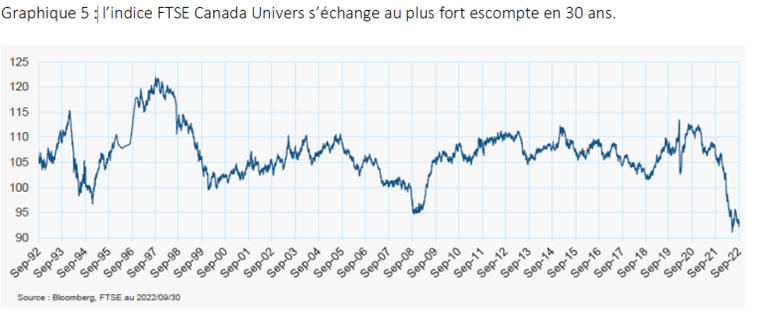

MARCHÉ OBLIGATAIRE – En octobre, le marché obligataire canadien a cédé 1,00 %. Le segment court terme (-0,06 %) a moins souffert que le moyen (-0,40 %) et le long terme (-2,83 %). Pourtant, depuis le début de l’année, le court terme (-4,74 %) a nettement mieux tenu que le moyen (-10,96 %) et le long terme (-23,19 %). Avec ces ajustements au niveau des valorisations, plusieurs instruments du marché obligataire affichent les taux d’intérêt les plus élevés en une décennie. Par ailleurs, l’indice FTSE Canada Univers s’échange au plus fort escompte en 30 ans (graphique 5). Bien que les performances obligataires de l’année en cours soient difficiles à soutenir, le rendement prospectif de la classe d’actifs ne cesse de s’améliorer, comme son pouvoir de protection face à d’éventuelles cassures du marché des actions. Bref, on peut certes cristalliser des pertes fiscales, mais abdiquer devant la classe d’actifs au complet est un comportement à proscrire.

Nous nous attendons à d’autres épisodes de volatilité, mais le pire est peut-être maintenant derrière nous pour le marché obligataire. En fin de compte, nous croyons que les banques centrales réussiront à freiner l’inflation, et nous sommes plus près du sommet des taux que du creux. Des taux plus élevés sont maintenant offerts, ce qui rend certains segments du marché des titres à revenu fixe plus attrayants qu’ils ne l’ont été depuis plus d’une décennie.

Le marché obligataire offre déjà des occasions d’investissement. Accumuler des obligations municipales et de sociétés à escompte (vous m’avez bien lu, à escompte) ou des fonds négociés en bourse et des fonds communs de placement au rabais est une stratégie à considérer. Comme il sera presque impossible d’acheter au meilleur moment, investissons à une fréquence régulière!

2022, une année d’exception…

C’est la première fois en quelque 40 ans que nous assistons à une opération synchronisée des banques centrales. Environ 90 % d’entre elles sont à resserrer les conditions pour freiner l’inflation. C’est aussi la première fois qu’elles tentent de le faire à partir d’un niveau de détente monétaire aussi élevé. Sans grande surprise, le marché obligataire mondial a basculé dans une phase de correction importante, une première depuis les années 80.

La récente réaction des investisseurs (semaines du 7 et du 14 novembre) aux statistiques sur l’inflation américaine semble vouloir confirmer un optimisme en devenir. Les mauvaises nouvelles sont vues comme adéquates et les adéquates comme bonnes. Récession, il y aura en 2023. N’est-ce pas ce que nous indiquent les marchés boursiers en 2022? En regardant vers l’avenir, il est envisageable que les banques centrales lèvent le pied de la pédale de frein, puis viennent appuyer l’activité économique lorsque l’inflation tendra durablement vers sa cible.

Quand? Voilà l’essentiel de la question : à partir de la mi-2023. Les marchés ne sont pas linéaires, pas plus que les rendements des portefeuilles. Les eaux sont encore agitées, mais le pire est derrière nous également pour les marchés boursiers.

Les scénarios apocalyptiques font de la bonne télévision. En investissement, ils n’ont pas une grande valeur ajoutée. Les émotions et les états d’âme sont à proscrire en investissement. Les générations précédentes ont connu la Grande Guerre, la grande dépression et la Seconde Guerre mondiale, la guerre de Corée et celle du Vietnam, la Révolution tranquille, les années 70 (crises du pétrole, inflation) et les années 80 (prêts hypothécaires à 23 %). Ensuite, nous avons passé le bogue de l’an 2000, le crash des technos, la crise financière mondiale de 2008, Twitter, Facebook, les inégalités de revenus, la polarisation extrême des points de vue, la fragilisation de la démocratie, la pandémie, le confinement de la planète, l’interventionnisme public, la normalisation des taux d’intérêt à partir d’un niveau historiquement bas, la stagflation, la montée en flèche de l’inflation, un bear market simultané pour les actions et les obligations en 2022, comme en 1931 et en 1969, le travail à distance, le développement des affaires en mode virtuel…

Que penserez-vous de cette situation dans 10 minutes, 10 mois ou 10 ans? Faites preuve de patience. La patience est considérée à raison comme une vertu.

Les marchés financiers sont des phares sur l’horizon. La récession est déjà intégrée, à preuve les bourses et les obligations se sont envolées après les résultats sur l’inflation. Pourquoi? Élémentaire : les investisseurs se positionnent en amont de conditions monétaires plus souples en 2023 pour dynamiser l’économie.

Comme investisseur, voyons-y l’occasion d’investir dans d’excellentes entreprises au rabais. Profitons de la montée des taux d’intérêt pour dynamiser le segment des revenus fixes (notez que les fonds d’obligations aussi se sont ajustés conséquemment à la hausse des taux).

Avec la fin d’année qui approche, les transactions fiscales sont à considérer. Transformons les pertes accumulées en 2022 en gain futur!

En début d’année, nous militions pour une bonne dose d’humilité face aux rendements des dernières années et pour une saine gestion des attentes face aux rendements futurs. Notre conservatisme de début d’année, bien que nous n’ayons pas prévu les perturbations actuelles, trouvait sa source dans des ratios cours/bénéfice légèrement au-delà des niveaux souhaités et dans des niveaux de taux d’intérêt en absolu très faibles. Or si une chose a changé en mieux depuis le début d’année, c’est bien le rendement futur espéré des classes d’actifs. Certes, bien que la valorisation des actions se soit améliorée, le plus grand progrès émane du marché obligataire alors que les rendements de certains instruments ont été multipliés par deux, même par trois.

En période de turbulences, il est souvent mentionné de retourner à son plan d’investissement et de ne pas tout chambouler sous le coup de l’émotion. Pourtant, le contexte actuel pourrait être propice à certains ajustements. Au cours des 10 dernières années, un investisseur dont la planification financière visait un rendement se situant entre 4 % et 5 % se devait d’allouer une portion significative de ses avoirs à des classes d’actifs plus risquées, comme les actions ou les placements spéculatifs. Or avec l’amélioration spectaculaire des rendements espérés de la classe obligataire, l’atteinte du rendement jadis prédéterminé pourrait se faire avec une dose réduite d’exposition aux actifs plus risqués. Bref, moins de risque pourrait permettre d’atteindre un rendement donné, ou un niveau de risque donné pourrait permettre d’atteindre un rendement supérieur! La clé : surtout ne pas capituler.

À long terme, il a été presque impossible de perdre de l’argent sur l’ensemble du marché boursier. La probabilité de générer des revenus positifs en misant sur l’indice S&P 500 sur une période de 5 ans est de 85 %, et de 100 % sur 20 ans.

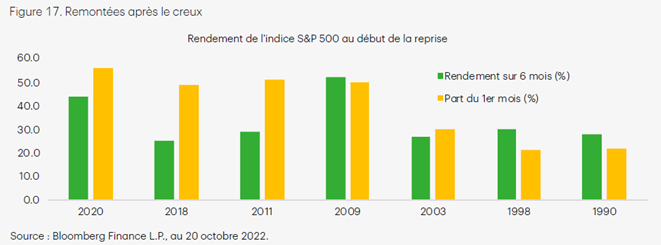

Donc, en terminant, assurez-vous d’être présents pour la reprise des marchés une fois l’inflation contrôlée et la stabilité des taux d’intérêt atteinte, car après chaque ralentissement ou récession, une reprise survient. Il est important de se rappeler qu’une bonne partie de cette reprise s’effectue dès les premiers mois de la sortie du creux du marché boursier (voir figure 17).

Sources : Desjardins, Études économiques, Valeurs mobilières Desjardins, Bloomberg, Alpine Macro, Investissement TD

Survol des transactions effectuées au cours des dernières semaines

Nous avons profité de la faiblesse de notre dollar pour nous protéger (hedge) contre un revirement des devises lorsque cela était possible dans les portefeuilles. Nous vous rappelons que nous privilégions toujours une durée courte (échéance) dans la partie obligataire des portefeuilles et que nous avons toujours environ 10 % de liquidité prête à être utilisée.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.