Commentaire financier - Juin 2021

Les placements à revenu fixe en période de répression financière

Les déficits publics à l’échelle mondiale ont rapidement augmenté en raison des mesures budgétaires prises en réaction à la pandémie de COVID-19 et à la crise financière de 2008. La combinaison de déficits considérables, de dettes publiques et privées croissantes et de taux fixés à près de zéro par les banques centrales a incité tous les investisseurs à accorder plus d’attention au concept de répression financière. Le présent article examine le concept de répression financière et les raisons pour lesquelles les investisseurs devraient s’en préoccuper.

Qu’est-ce que la répression financière ?

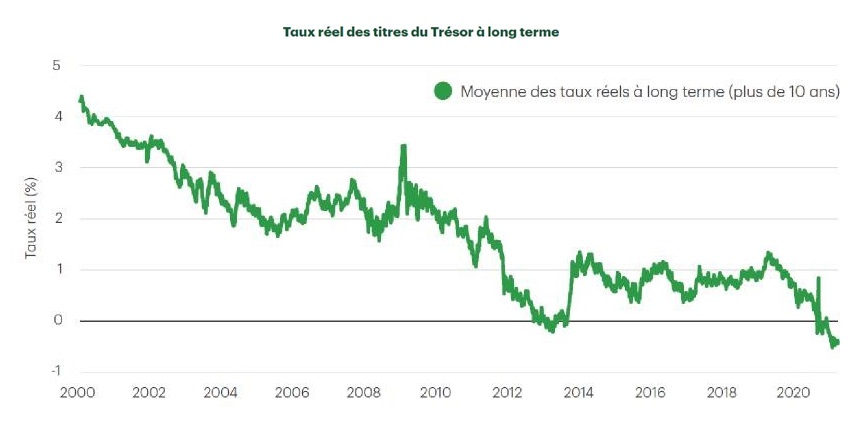

La répression financière correspond aux politiques généralement adoptées par les gouvernements qui font en sorte que les épargnants obtiennent des rendements inférieurs au taux d’inflation. Pour un investisseur obligataire, cela signifie que le taux de rendement à l’échéance est inférieur au taux d’inflation. Les termes rendement réel ou taux réel sont souvent utilisés pour caractériser la différence entre les taux nominaux et le taux d’inflation. Comme nous pouvons le voir ci-dessous, les taux réels des titres du Trésor ont constamment baissé au cours des dernières décennies et sont récemment revenus négatifs. En conséquence, les investisseurs en titres à revenu fixe obtiennent un rendement réel négatif et, avec le temps, le pouvoir d’achat de leur épargne ne fera que diminuer.

En 2011, le National Bureau of Economic Research des États-Unis a publié un document intitulé The Liquidation of Government Debt. Dans cet article, les auteurs Carmen M. Reinhart et M. Belen Sbrancia expliquent que, par le passé, l’excédent de dettes publiques a été réduit des cinq manières suivantes : 1) Croissance économique 2) Ajustement budgétaire (austérité) 3) Restructuration explicite 4) Inflation 5) Répression financière. Ces méthodes ne s’excluent pas mutuellement et, par conséquent, la réduction de la dette en a souvent combiné plusieurs. À l’heure actuelle, la répression financière est au centre des préoccupations des marchés financiers, car les perspectives de croissance économique robuste ou d’ajustement budgétaire sont réduites. Dans la majorité des marchés développés, les probabilités d’une restructuration ou d’une défaillance des titres de créance nationaux sont tout aussi faibles. Les investisseurs s’inquiètent donc d’une hausse de l’inflation dans le temps et de l’adoption de politiques limitant les rendements des épargnants du pays.

Les dettes publique et privée ont rapidement augmenté et atteint des niveaux records ou presque dans de nombreux pays. Par le passé, les fardeaux importants de dette publique et privée ont entraîné des restructurations et des défaillances. Les décideurs se concentreront sur les conséquences de l’accroissement et de l’ampleur des dettes publique et privée sur de longues périodes, surtout à court terme, en s’efforçant de s’assurer que le coût du service de la dette demeure raisonnable. En conséquence, les mesures d’assouplissement quantitatif et l’intervention des banques centrales sur les marchés des titres de créance devraient durer longtemps.

Les réunions de la Réserve fédérale américaine (la « Fed ») à la fin du mois d’août 2020 et au début du mois de septembre 2020, lorsque leurs dirigeants ont annoncé l’adoption d’une cible d’inflation moyenne, ont récemment attiré l’attention du marché. Cette méthode d’évaluation de la croissance des prix à la consommation permettra à la Fed de dépasser sa cible d’inflation au cours du cycle. Cet exemple illustre parfaitement comment la politique d’une banque centrale peut faire en sorte que les rendements des épargnants soient supprimés. Bref, une hausse de l’inflation diminuera le rendement réel des investisseurs.

Pourquoi les pays adoptent-ils cette politique ?

Un rendement négatif de la dette réduit le fardeau de remboursement et peut être particulièrement efficace pour liquider des titres de créance libellés en monnaie nationale sur de longues périodes. Les gouvernements sont les principaux bénéficiaires de cette politique, car la capacité de financer les dépenses et les investissements au moyen de la dette augmente considérablement. Toutefois, les sociétés profitent également de la baisse du coût du capital, car les investisseurs modifient la répartition de leurs portefeuilles en remplaçant les actifs sans risque à faible rendement par des titres de créance de sociétés et des actions.

La répression financière a-t-elle déjà été utilisée ?

Oui, après la Deuxième Guerre mondiale, plusieurs pays développés (notamment les États-Unis et le Royaume-Uni) ont adopté des politiques réduisant les rendements des épargnants. Au fil des décennies, ces politiques ont joué un rôle important dans la réduction de la dette réelle accumulée par les gouvernements à cause de la guerre. Le Japon est l’exemple le plus récent : la dette publique en pourcentage du PIB a dépassé 200 % au cours de la dernière décennie. Pendant cette période, la politique monétaire a eu pour effet de réduire les taux des obligations locales (le taux des obligations d’État à 10 ans est maintenu à près de 0 % depuis les cinq dernières années) afin de diminuer les frais d’intérêt du secteur public et de financer de nouveaux investissements et de nouvelles dépenses du gouvernement.

Qu’est-ce que cela signifie pour les investisseurs ?

Les taux réels négatifs ont récemment atteint des niveaux extrêmement bas, le taux des obligations à 10 ans se situant à -1,09 % aux États-Unis et à -0,68 % au Canada vers la fin de l’été 2020. Les investisseurs se tournent donc vers d’autres titres à revenu fixe pour obtenir des taux réels positifs, y compris vers les titres de dette privée, les obligations indexées sur l’inflation, les titres à revenu fixe mondiaux et les fonds non traditionnels.

Nous prévoyons que la répression financière, qui a pour double objectif de maintenir les taux d’intérêt bas et d’assurer la captivité du marché intérieur des capitaux, demeurera une caractéristique importante des marchés des titres à revenu fixe et des devises pendant de nombreuses années. Les grands gestionnaires de caisses de retraite institutionnelles ont rajusté la composition de leur actif en réaction à ces difficultés. Les investisseurs individuels ont tout intérêt à évaluer la composition de leur actif et les placements de leur portefeuille en tenant compte de ces défis. Outre les titres à revenu fixe, les actifs alternatifs, comme les infrastructures, les prêts hypothécaires, l’immobilier et les métaux précieux, joueront probablement un rôle plus important dans la composition de l’actif d’un portefeuille adéquatement diversifié en raison des taux réels négatifs.

Sources : Gestion de placement TD, Études économiques Desjardins

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.