Commentaire financier - Juillet et Août 2019

Récession à l’horizon?

Juillet a vu les marchés boursiers majoritairement continuer sur leur lancée de juin. Le S&P 500 a touché le 26 juillet un sommet pour la dernière année, tandis que le S&P/TSX flirtait avec ses sommets d’avril. Ces résultats ont été atteints juste avant que la guerre commerciale sino-américaine revienne à l’avant-plan avec de nouveaux tarifs sur les importations chinoises imposés par l’administration Trump, puis une réplique de la Chine, puis une augmentation des tarifs par les Américains. Ces manchettes ont fait revivre les craintes d’une récession : nous avons déjà mentionné à quelques reprises qu’une escalade de ces tarifs est un des risques pour la poursuite de la croissance économique, l’autre étant une hausse trop rapide des taux d’intérêt. Comme les principales banques centrales de la planète semblent toutes vouloir soutenir l’économie, les risques sont contrôlés selon nous de ce côté. Toutefois, les statistiques économiques commencent à révéler certaines faiblesses.

Nous surveillons principalement deux indicateurs afin de déterminer la direction que prend l’économie. Le premier, dont nous avons déjà discuté dans ce commentaire financier, est une inversion de la courbe des taux d’intérêt américaine. Cet indicateur se déclenche lorsque les taux d’intérêt à court terme, plus particulièrement ceux des taux sur trois mois et sur deux ans, sont plus élevés que les taux à long terme de 10 ans. Bien que la courbe se soit inversée, nous pourrions facilement argumenter que les conditions monétaires actuelles ne sont pas restrictives et, par ricochet, qu’il s’agit d’un faux signal. Historiquement, la totalité des dernières récessions ont toutefois été précédées par une inversion de la courbe. L’indicateur a tout de même donné de faux signaux à deux reprises, et le délai entre l’inversion de la courbe, qui s’est produite en août, et une récession est d’en moyenne 22 mois. Puisque le laps de temps entre une inversion de la courbe et un marché boursier baissier est long, nous préférons confirmer cette tendance avec un deuxième indicateur, en l’occurrence les indices PMI.

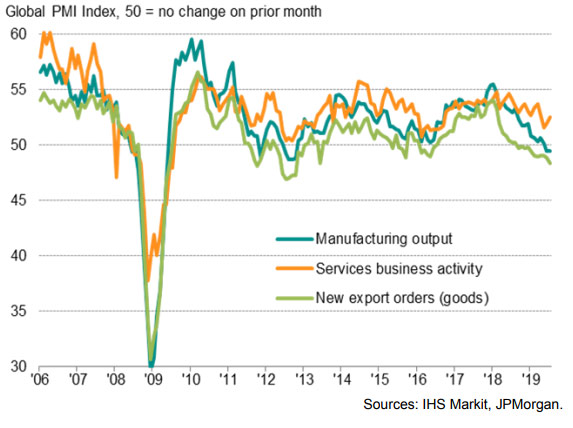

Les indices PMI mensuels du secteur des services et du secteur manufacturier indiquent si ces derniers sont en croissance ou en contraction. Au-dessus de 50, cela indique une expansion; sous les 50, cela signifie plutôt une contraction. Il faut toutefois éviter de conclure qu’un PMI mensuel en contraction conduira inévitablement à une récession. Par exemple, en 2016, les indices manufacturiers étaient passés sous les 50 sans pour autant que l’économie glisse en récession. Il s’agissait plutôt d’un ralentissement de mi-cycle. L’indice manufacturier, tant l’indice global que celui des États-Unis, est de nouveau passé en mode contraction au cours du dernier mois, signe que les tensions commerciales pourraient commencer à avoir des répercussions sur les données économiques. Toutefois, l’indice des services demeure solidement ancré au-dessus des 50 et a même progressé dernièrement. Voici un graphique montrant l’évolution des deux indicateurs :

En conclusion, le signal d’une récession qu’indique l’inversion de la courbe des taux d’intérêt n’a pas encore été donné par d’autres indicateurs économiques. Nous continuerons toutefois de surveiller tant les indices PMI que la confiance des consommateurs. Si les indices manufacturiers continuent leur chute et que ceux des services faiblissent, il pourrait alors être judicieux d’adopter un positionnement plus défensif.

Survol des transactions effectuées au cours des mois de juillet et août

Vous détenez un compte de gestion discrétionnaire? Vous trouverez ci-dessous un résumé des transactions effectuées dans les portefeuilles Prudent, Équilibré conservateur, Équilibré, Croissance modérée et 100 % actions.

Nous avons été actifs au cours des deux derniers mois. Nous avons tout d’abord ajouté dans certains portefeuilles les titres de Boralex (BLX-TC) et de Canadian Tire (CTC.A). Boralex est un producteur d’électricité renouvelable (éolienne, hydroélectrique et solaire) qui se concentre géographiquement au Québec, en France et aux États-Unis. L’équipe de direction a récemment annoncé un nouveau plan quinquennal de croissance ambitieux après avoir atteint de précédents objectifs plus tôt que prévu, ce qui a motivé notre achat. Pour ce qui est de Canadian Tire, nous avons procédé à l’achat suivant une baisse du titre. L’entreprise mise sur ses marques maison pour se démarquer de la concurrence provenant du Web. Nous avons également ajouté le titre du fournisseur de logiciels OpenText (OTEX-TC) dans certains mandats. Nous apprécions le potentiel de croissance de cette compagnie, surtout après que le titre a redescendu de ses sommets.

En contrepartie, nous avons vendu les titres de Haliburton (HAL-US), Fluor (FLR:US) et General Electric (GE:US). Haliburton évolue dans un secteur, l’énergie, qui est présentement en défaveur, et puisque nous ne prévoyons pas de forte augmentation du prix de WTI, nous désirions diminuer notre exposition au secteur. En ce qui concerne Fluor, la société nous a déçus au cours des derniers trimestres : une équipe de direction solide est un de nos critères d’investissement, et cette société n’y répondait plus. La vente de GE a été décidée à la suite de notre lecture d’un rapport détaillant de possibles manipulations des états financiers de la part de la compagnie. Bien que nous ne sachions pas avec certitude si ce qu’avance le lanceur d’alerte est vrai, nous trouvions ces allégations suffisamment plausibles pour nous départir du titre.

Toujours dans l’optique de vous offrir les occasions les plus favorables, sachez que Desjardins a ouvert l’accès à la demande en ligne de présouscription aux actions de Capital régional et coopératif Desjardins (CRCD). Ces actions donnent droit à un crédit d’impôt provincial de 35 %.

Plus de détails - Lien externe au site. S’ouvre dans une nouvelle fenêtre.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.