Commentaire financier – Juillet 2023

Après un mois de mai empreint d’une hésitation manifeste, les actions mondiales ont clôturé le premier semestre sous le signe d’un fort dynamisme sous l’effet de la surperformance continue des entreprises technologiques américaines et de l’emballement suscité par l’intelligence artificielle. La modération notable de l’inflation, l’éventualité d’une pause prolongée de la Réserve fédérale américaine (Fed), les anticipations d’atterrissage en douceur de l’économie, le phénomène de l’anxiété de ratage (FOMO) et l’accumulation de l’épargne des investisseurs ont tous contribué à l’accélération de la montée des indices mondiaux. Le portrait macroéconomique est cependant nébuleux.

Plusieurs facteurs témoignent d’une possible détérioration des données économiques : cycle offensif de contraction des conditions monétaires, inversion de la courbe de taux, revers du marché de l’immobilier (quoiqu’un regain semble être en cours), contraction des indicateurs précurseurs, etc. Cela dit, une multitude de données semblent démontrer de la résistance dans divers secteurs de l’économie mondiale, dépeignant ainsi un portrait marqué de résilience. Le récent rebond des actions n’est pas atypique dans un cycle baissier, ce qui nous invite à une plus grande prudence en ce qui a trait aux anticipations de rendement pour le reste de l’année.

L’indice des surprises économiques de Bloomberg semble indiquer la même chose, puisqu’il s’établit à un sommet pour les deux dernières années. L’indice a été propulsé par une révision à la hausse de la résilience de la consommation et des exportations, le caractère soutenu du marché de l’emploi, un assouplissement des pressions inflationnistes, une consolidation de la confiance des ménages et un rebond de l’immobilier malgré les taux hypothécaires élevés.

Malgré le ralentissement de la croissance des prix et le caractère encourageant de la tendance, l’inflation se maintient au-dessus des attentes des grandes banques centrales. L’éventualité d’une récession n’est pas encore écartée, mais les données laissent à penser qu’aucune contraction économique n’est imminente. Pour fonctionner, une politique monétaire a besoin de temps. Les banques centrales voudront voir une grande faiblesse économique avant de renverser leurs hausses de taux.

En ce sens, les mois de juin et de juillet ont été marqués par une divergence notable dans les politiques monétaires mondiales. En juin, contre toute attente, la vigueur de l’économie canadienne a poussé la Banque du Canada à cesser son hibernation et à hausser de nouveau son taux directeur dans un contexte où le financement coûte déjà cher. De son côté, la Réserve fédérale américaine (Fed) n’a pas fait de même lors de sa rencontre de juin, tout en martelant dans ses commentaires que son travail n’était pas terminé.

Le 12 juillet, la Banque du Canada a récidivé en relevant, pour un deuxième mois consécutif, son taux directeur de 25 points de base (pb) afin de l’établir à 5 %. Elle poursuit également sa politique de resserrement quantitatif. Elle mentionne que l’économie est plus vigoureuse que prévu et que l’inflation pourrait revenir à sa cible en 2025 seulement. Elle signale que les pressions sous-jacentes s’exerçant sur les prix semblent plus persistantes qu’anticipé. Une autre hausse est encore possible d’ici à la fin de l’année. La décision dépendra notamment de l’économie et de l’inflation, mais aussi des entreprises qui comptent refiler la facture aux consommateurs. Les économistes de Desjardins pensent que la hausse de juillet sera la dernière hausse de taux du cycle en cours.

En ce qui concerne la Fed, elle prendra sa décision le 26 juillet prochain, mais tout indique qu’elle relèvera également son taux directeur d’un autre quart de point. Selon les prévisionnistes, la Fed relèverait encore les taux deux ou trois fois avant de terminer son cycle d’intervention.

Inflation

La décélération de l’inflation se poursuit, mais les progrès faits jusqu’à présent s’expliquent en partie par l’assouplissement des cours énergétiques et l’effet de base. Le message est clair : la persistance des pressions inflationnistes menace actuellement davantage l’économie que le cumul des hausses de taux.

D’ailleurs, dans son communiqué du 12 juillet, la Banque a déclaré ceci à propos de l’inflation :

« Maintenant que les fortes hausses de prix de l’an dernier n’apparaissent plus dans les données sur douze mois, le mouvement à la baisse de l’inflation devrait ralentir à court terme. De plus, avec les mesures de l’inflation fondamentale qui se situent autour de 3 ½-4 % depuis septembre dernier, les pressions sous-jacentes qui s’exercent sur les prix semblent plus persistantes qu’anticipé. Les résultats des enquêtes menées par la Banque auprès d’entreprises indiquent d’ailleurs que celles-ci continuent d’augmenter leurs prix plus souvent que la normale. D’après la projection du Rapport de juillet, l’inflation mesurée par l’IPC devrait tourner autour de 3 % pour l’année à venir, puis baisser graduellement et atteindre 2 % au milieu de 2025. Ce retour à la cible est plus tardif que dans les projections de janvier et d’avril. Le Conseil de direction reste préoccupé par le risque que la progression vers la cible de 2 % puisse stagner, ce qui viendrait compromettre le rétablissement de la stabilité des prix. »

Les actions mondiales ont enregistré une bonne performance en juin et en juillet. Il est intéressant de constater que les onze secteurs ont connu une hausse, signe que la profondeur de la remontée s’est élargie et qu’elle a repris de la vigueur à la suite de plusieurs surprises économiques positives, particulièrement dans le marché immobilier. Les actions cycliques et les titres de croissance ont poursuivi leurs gains annuels, alors que les titres de valeur et les actions de sociétés à petite capitalisation ont renversé leur chute récente, offrant ainsi une performance supérieure à celle du marché. Du côté de l’indice technologique américain, le NASDAQ a toujours le vent dans les voiles. La fascination pour la puissance de l’intelligence artificielle dite « générative » semble éclipser tous les soucis majeurs qui pourraient atténuer l’optimisme du marché cette année : la peur d’une éventuelle récession, un niveau encore élevé des pressions inflationnistes, les perspectives de taux d’intérêt plus élevés et les risques géopolitiques omniprésents.

L’ascension fulgurante des titres de société technologique à mégacapitalisation a permis au NASDAQ 100 d’enregistrer sa meilleure performance pour un premier semestre, soit une hausse de 36 % depuis décembre dernier. Les indices tels que le Dow Jones et le TSX oscillent autour de 5 % et le 500 a progressé de 18 % en raison de sa pondération élevée en titres de société technologique à mégacapitalisation. Il ne faut pas oublier que 95 % de la performance du 500 a été rendue possible par les sept grands (Apple, Microsoft, Alphabet, Amazon, Meta, Nvidia et Tesla). Sans cet apport, le rendement du s’établirait autour de 5 % également.

Au Canada, ce sont surtout les moins bons résultats des banques, la reprise des hausses de taux par la Banque du Canada et le recul des prix dans les secteurs des matières premières et de l’énergie qui expliquent cette sous-performance. Après un départ canon en début d’année, les actions européennes ont maintenant abandonné leur surperformance au profit des actions américaines. Cependant, selon Bank of America, 85 % du rendement excédentaire du 500 par rapport au TSX est lié à la poussée des titres technologiques et de croissance en 2023. La bourse canadienne étant positionnée pour tirer avantage de la vigueur inattendue de l’économie mondiale, elle pourrait surprendre en deuxième moitié d’année, surtout si les titres de valeur et la qualité et la profitabilité redeviennent la tendance.

La hausse-surprise du taux directeur au Canada a entraîné une réduction des écarts de taux d’intérêt avec les États-Unis, ce qui a permis au huard de s’installer confortablement à 0,76 $ US.

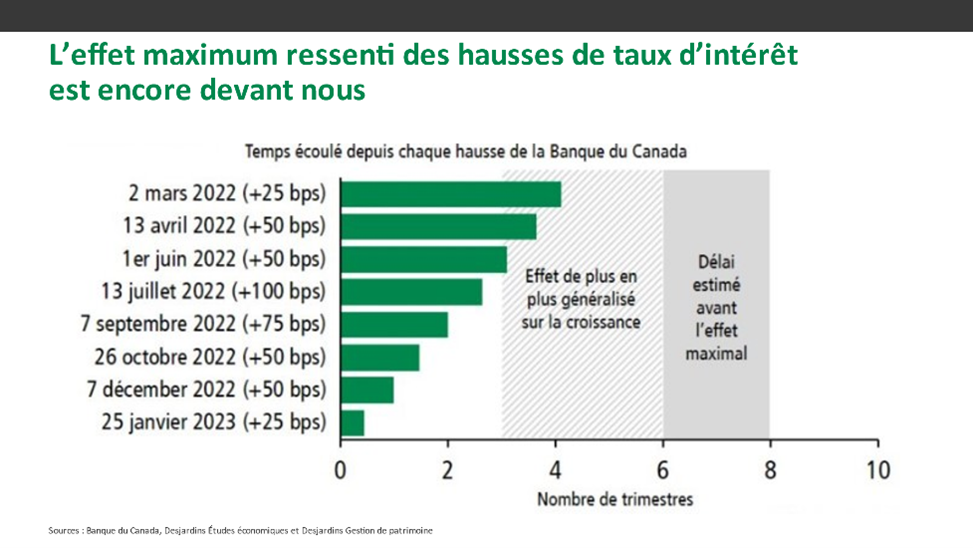

Les Canadiens dépensent et s’endettent facilement. Au premier trimestre, la consommation s’est accrue au rythme annualisé de 5,7 % et l’endettement en pourcentage du revenu disponible s’est hissé jusqu’à 184,4 % (à 0,2 % du son record historique de 184,7 %). Nous pouvons constater que la dette des ménages, après une pause pendant la pandémie, a rebondi considérablement depuis la fin de 2020, laissant ainsi entendre que l’épargne accumulée par la classe moyenne serait à plat. D’ici à la fin de 2025, 100 % des emprunteurs immobiliers auront renouvelé leurs hypothèques. N’oublions pas qu’il faut de quatre à six trimestres pour que l’économie ressente la pleine force d’une hausse de taux directeur. Bref, les Canadiens commencent à peine à sentir les effets du resserrement monétaire.

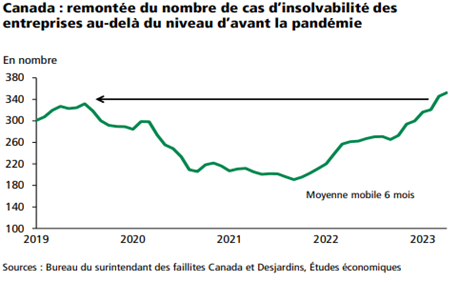

Les Canadiens qui n’ont pas encore entendu le message de la Banque du Canada finiront bien par le comprendre en raison des hausses de taux d’intérêt. À ce jour, les institutions financières ont réussi à amenuiser les répercussions du resserrement monétaire en agissant de manière bienfaisante auprès des emprunteurs au bilan fragile et en repoussant la période d’amortissement dans le temps. Combien de temps encore vont-elles continuer à tempérer la stratégie de la Banque du Canada visant à ralentir la demande et à faire tendre l’inflation vers sa cible? N’ayez crainte, la Banque du Canada atteindra son objectif! La logique – tout comme la gravité – prévaudra tôt ou tard! Ce n’est qu’une question de temps avant que le taux directeur touche sa cible, c’est-à-dire la modération des ardeurs des consommateurs qui, pour le moment, semble se soucier peu des dépenses et du crédit.

Profitant des généreux efforts déployés par les entreprises pour motiver et mobiliser leurs employés, les travailleurs canadiens ont profité du déséquilibre entre l’offre et la demande pour améliorer leurs conditions. Ces hausses de salaire combinées à l’épargne excédentaire accumulée durant la pandémie contribuent à assouvir une demande latente insatiable. Certes, les Canadiens composent avec l’inflation et les emprunteurs avec les taux d’intérêt (merci aux institutions financières d’avoir atténué l’effet des hausses de taux), mais ils dépensent. La baisse du taux d’épargne et la montée de l’endettement au premier font croire qu’une partie de cette consommation s’effectue à crédit.

Sources : Études économiques Desjardins, Valeurs mobilières Desjardins, Bloomberg, BCA Reserch.

Répartition tactique des portefeuilles en gestion discrétionnaires gérés par l’équipe Moreau Bergeron Paré

Nous tenons à vous préciser que le positionnement tactique actuel s’établit sur les limites minimales de détention en actions permises par notre politique de placement. En d’autres termes, nous avons un positionnement défensif et attendons patiemment l’arrivée d’un ralentissement économique. Nous avons les liquidités suffisantes pour nous permettre de revenir à un pourcentage plus élevé en actions au moment voulu.

Survol des transactions effectuées au cours du mois de juillet

Un rééquilibrage global a été fait en juillet afin de tirer profit de la hausse des marchés.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.