Lettre financière, printemps 2020, 51e édition

« Le marché boursier est un mécanisme pour transférer l’argent des gens impatients vers les investisseurs patients ».

(Warren Buffett)

Après une période d’expansion d’une durée inégalée, l’économie mondiale bascule actuellement dans une récession. C’est une première récession orchestrée par les gouvernements afin de prévenir une crise de santé publique. Il est impossible de prévoir avec certitude le déroulement des six à douze prochains mois, car nous naviguons dans une situation inconnue et inédite où la médecine jouera le rôle principal, et non l’économie.

Les périodes de contraction économique découlent généralement d’un déséquilibre économique et financier. Le ralentissement actuel est différent, puisqu’il est évènementiel : il est causé par un coronavirus contagieux et dangereux qui se propage rapidement.

La propagation de la COVID-19 a des conséquences importantes pour les Canadiens, l’économie et les marchés financiers. La pandémie a entraîné l’adoption de mesures exceptionnelles en santé publique et une activité gouvernementale sans précédent dans l’histoire. Comme plusieurs banques centrales, la Banque du Canada a réduit son taux directeur à 0,25 % et la Réserve fédérale, à 0 %. Au Canada, le gouvernement fédéral a mobilisé jusqu’à maintenant 105 milliards de dollars pour affronter la pandémie. Aux États-Unis, le plan de sauvetage totalise plus de 2 billions de dollars (environ 10 % du PIB), un montant inégalé dépassant nettement celui de la crise financière de 2008. Ailleurs dans le monde, les gouvernements se pressent également pour venir en aide aux ménages et aux entreprises.

| Indices | Niveau | 3 mois | 6 mois | 1 an |

|---|---|---|---|---|

| S&P/TSX | 13 378,75 | -20,90 % | -18,39 % | -14,21 % |

| S&P 500 ( $US) | 2 584,59 | -19,60 % | -12,32 % | -6,99 % |

| MSCI Pays émergents ( $US) | 848,58 | -23,59 % | -14,49 % | -17,42 % |

| MSCI Monde ( $US) | 1 852,73 | -20,95 % | -14,08 % | -9,88 % |

| Taux de change $CAN/ $US | 0.71 | 0.77 | 0.76 | -5.10% |

| FTSE/TMX Short Term Bond Index | 745.83 | 1.85% | 1.99% | 3.21% |

| FTSE/TMX Mid Term Bond index | 1 246.68 | 3.31% | 2.19% | 5.28% |

| Pétrole ( $US) | 20,48 $ | 61,06 $ | 54,07 $ | -65,95 % |

| Or ( $US) | 1 577,18 $ | 1 585,69 $ | 1 517,27 $ | 22,04 % |

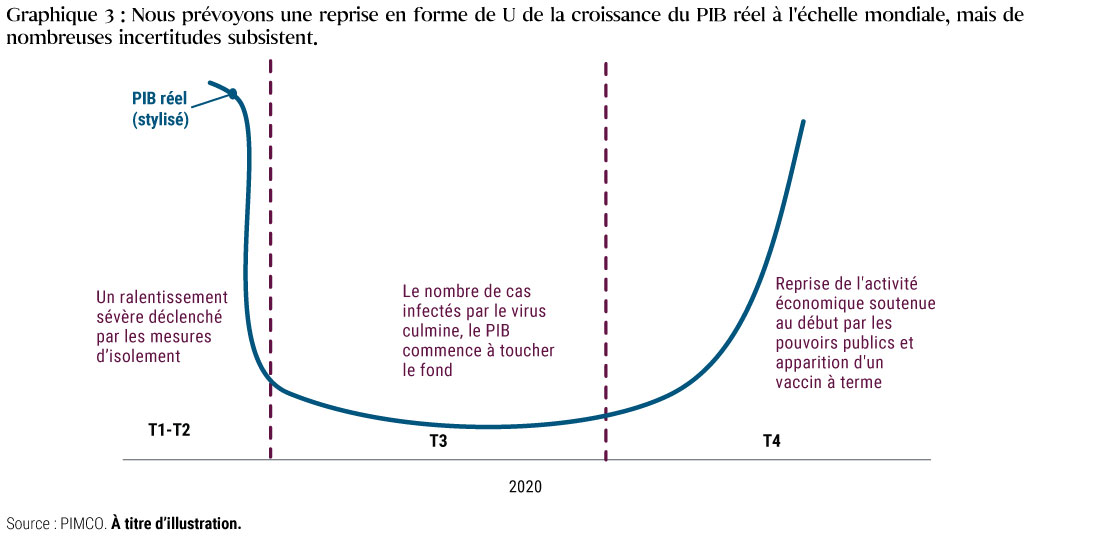

Présentement, notre scénario penche vers une reprise en U.

Grâce à des réponses monétaires et budgétaires rapides et intenses des gouvernements, nous prévoyons que l’activité mondiale se relèvera de la dure crise actuelle. Le processus se mettra progressivement en branle dans les 6 à 12 prochains mois. La clef de la réouverture des économies à travers le monde est la rapidité à développer et à distribuer un vaccin ou une autre forme de médicament.

D’ici là, nous croyons toutefois que la persistance du virus ne signifie pas nécessairement que le repli de l’économie et des marchés se poursuivra. Les deux ont été durement frappés, mais les gouvernements et les banques centrales ont décidé qu’ils étaient prêts à tout pour atténuer la pression sur les marchés.

Notre scénario de référence mise sur une reprise en U, car les mesures d’isolement prendront fin de façon graduelle en fonction des secteurs économiques et des régions géographiques.

Le monde post-COVID sera vraisemblablement différent à plusieurs égards. Premièrement, les sociétés pourraient revoir leur stratégie de mondialisation et tenter de simplifier leur chaine d’approvisionnement pour être moins vulnérables aux guerres commerciales, mais également aux catastrophes sanitaires, écologiques et humaines.

Deuxièmement, de nombreux ménages sortiront de cette crise fortement endettés, ayant subi des pertes d’emplois ou une réduction importante de leur revenu. Après cette dure épreuve, ils voudront constituer des réserves et probablement prioriser le remboursement des dettes et hypothèques.

Troisièmement, les consommateurs et les gouvernements voudront encourager la fabrication et l’achat local. Notre souveraineté alimentaire et notre autonomie manufacturière pour certains équipements médicaux en prennent pour leur rhume durant la période actuelle, et nous voudrons apprendre de cette fâcheuse situation pour éviter les mêmes défis dans l’avenir. Cette tendance vers la démondialisation nous rendra toutefois moins efficaces et sera plus coûteuse, ce qui créera par la bande une montée de l’inflation.

Un nouveau cycle économique et d’investissement naîtra des cendres de cette récession causée par un événement historique que personne n’attendait et qui a mis un terme au plus long cycle d’expansion de l’histoire. Un autre cycle d’expansion suivra, avec de nouvelles possibilités d’investissement, même si c’est difficile à croire dans les circonstances actuelles.

D’ici là, il faudra faire preuve de patience. À moins d’un changement fondamental à votre situation personnelle, il vaut mieux garder le cap sur votre stratégie d’investissement. Votre répartition d’actif est justifiée dans les bonnes et les mauvaises périodes économiques. C’est durant des périodes comme celle-ci que l’on apprend à bien se connaitre comme investisseur. L’histoire nous a enseigné qu’un portefeuille adéquatement diversifié peut à l’occasion tanguer, mais qu’il a été conçu pour atteindre vos objectifs à long terme.

Comme gestionnaire de portefeuille, nous mettons l’accent sur la gestion des risques et la préservation du capital en misant sur des entreprises de qualité. Nous profitons des moments de turbulence pour rééquilibrer votre portefeuille et saisir les occasions d’achat qui se présentent, ce qui vous permettra de dégager des rendements supérieurs à long terme.

Pour conclure, pensez à regarder le côté positif de toute cette expérience. Le coronavirus a fait plus de bien à la nature que n’importe quel être humain pendant des décennies. Il a rapproché les familles. Il nous a fait connaitre la valeur des médecins, des scientifiques, des agriculteurs, du personnel soignant et d’entretien ménager, des caissières, des services de sécurité. Ce sont les vrais héros du quotidien.

Nous espérons que ces informations vous aideront à mieux comprendre les marchés et nous demeurons à votre entière disposition pour discuter plus longuement de nos stratégies d’investissement. Nous vous réitérons notre engagement à travailler toujours plus fort pour dénicher les bonnes occasions qu’offrent les marchés financiers, de manière à vous aider à réaliser vos objectifs à long terme.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.