Lettre financière, printemps 2019, 47e édition

Céder à la panique est rarement bénéfique!

Plusieurs facteurs ont plombé les Bourses mondiales au quatrième trimestre de 2018. Signes d’un ralentissement de l’économie mondiale, les statistiques récentes ont accentué l’incertitude à l’égard des perspectives économiques et sapé le moral des investisseurs. Le durcissement des conditions monétaires et la baisse de l’optimisme pour ce qui est des bénéfices escomptés ont entraîné une chute de la valeur des actions.

Aux États-Unis, 2018 passera à l’histoire comme l’une des pires années depuis 1976 sur le plan boursier. En fait, en matière de rendement, le quatrième trimestre et le mois de décembre dernier ont été les pires que les investisseurs aient connus depuis 1946.

Comme par enchantement, l’incertitude qui planait sur les marchés financiers s’est levée avec l’arrivée de la nouvelle année. Qu’est-ce qui a changé, après le dernier coup de minuit ? Les grandes banques centrales ont adopté un ton plus nuancé, voire accommodant. Le 4 janvier dernier, après avoir haussé le taux directeur à 2,25 % en décembre, Jerome Powell, président de la Réserve fédérale américaine (Fed), a signalé à l’American Economic Association que la patience était désormais de mise.

« Compte tenu des faibles données enregistrées au chapitre de l’inflation, nous serons patients et attendrons de voir comment évolue l’économie, disait-il. Mais ce que nous savons, c’est que si le besoin se fait sentir, nous serons prêts à ajuster la politique rapidement et en souplesse, et à tout faire pour soutenir l’économie, afin de maintenir la croissance économique sur la bonne voie. »

Résultat : les marchés boursiers se sont envolés au premier trimestre de 2019.

| Indice | Niveau | 3 mois | 6 mois | 1 an |

| S&P/TSX | 16 102,09 | 13,27 % | 1,81 % | 8,09 % |

| S&P 500 ($ US) | 2 834,40 | 13,65 % | -1,73 % | 9,48 % |

| MSCI Pays émergents ($ US) | 1 058,13 | 9,90 % | 1,79 % | -7,11 % |

| MSCI Monde ($ US) | 2 107,74 | 12,65 % | -2,34 % | 4,61 % |

| Taux de change $ CAN/$ US | 0,75 | 0,73 | -0,77 % | -3,49 % |

| Rend. oblig. Canada 2 ans | 1,55 % | 1,64 % | 1,59 % | 51,82 % |

| Rend. oblig. Canada 10 ans | 1,62 % | 1,97 % | 2,43 % | -22,67 % |

| Pétrole ($ US) | 60,14 | 45,41 | 73,25 | -7,39 % |

| Or ($ US) | 1 292,30 | 1 282,45 | 1 192,50 | -2,51 % |

Que nous réserve 2019?

Selon l’OCDE, la croissance économique mondiale continuera de ralentir, sur fond d’incertitude accrue liée aux administrations publiques, de tensions commerciales persistantes et de dégradation de la confiance des entreprises et des consommateurs. Au début de mars, l’OCDE a revu à la baisse la quasi-totalité de ses prévisions à l’égard des économies des pays du G20 et prédit une croissance du PIB mondial de 3,3 % en 2019 et de 3,4 % en 2020.

Certes, la croissance mondiale s’essouffle et son rythme ralentira en 2019, mais cela n’est pas pour autant précurseur d’une récession. Après tout, ce n’est pas parce qu’un cycle économique prend de l’âge ou dépasse sa durée moyenne historique qu’il est nécessairement voué à prendre fin. Le degré d’avancement d’un cycle ou sa durée ne sont pas des indicateurs de récession et les périodes de récession sont toujours marquées par deux choses : l’excès (immobilier, financier, effet de levier, endettement, investissement, prise de risque et inflation) et la politique monétaire. Hormis le clignotement au jaune des signaux pour ce qui est des écarts de crédit et de l’endettement des entreprises, les autres indicateurs permettent d’envisager une prolongation du cycle jusqu’en 2020. À partir de juillet prochain, le cycle économique actuel sera le plus long enregistré depuis 1850 aux États-Unis, détrônant celui de 1991-2001 (120 mois). La toile de fond économique (plein-emploi, salaires, épargne, fiscalité, demande intérieure) et financière (conditions monétaires souples) actuelle est propice à la poursuite de ce cycle aux États-Unis, qui entraîneront le reste du monde dans leur sillage.

Taux d'intérêt

Pour les titres à revenu fixe, les grandes banques centrales ont mis leurs politiques monétaires sur pause et ont décidé de faire preuve de patience, ce qui signale une période de bas taux d’intérêt, du moins jusqu’à ce que l’économie et l’inflation accélèrent de manière durable.

La Banque du Canada (BdC) a adouci sa position en mars. Reconnaissant un ralentissement plus marqué et plus généralisé de l’économie au quatrième trimestre de 2018, la BdC a revu à la baisse ses prévisions pour le premier semestre de 2019. Étant donné l’incertitude accrue quant au moment des futures hausses de taux, le Conseil de direction surveillera attentivement l’évolution des dépenses des ménages, les marchés pétroliers et les politiques commerciales mondiales. Pour l’essentiel, la BdC a appuyé sur le bouton Pause.

Essentiellement, les hausses de taux en 2018 ont eu un impact plus lourd que prévu sur les ménages. Selon Statistique Canada, la dette des ménages, exprimée en proportion du revenu disponible, a atteint 178,5 % au quatrième trimestre, ce qui représente un nouveau plafond. Autrement dit, pour chaque dollar d’actif, les Canadiens ont un passif de 1,79 $. Même son de cloche du côté de la Réserve fédérale américaine (Fed) : comme elle a appuyé sur le bouton Pause, le taux directeur restera le même d’ici le deuxième semestre 2020. Il n’est pas impossible que la Fed préfère même maintenir le statu quo d’ici la fin du cycle. Pour sa part, le marché, dans sa grande sagesse, table déjà sur une baisse des taux dès décembre 2019.

Stratégies de portefeuille

La gestion discrétionnaire est très avantageuse pour nos clients lorsque nous tirons profit des périodes de volatilité, car nous pouvons alors bouger rapidement et profiter des occasions qui s’offrent à l’ensemble de nos clients.

L’encaisse est une solution intéressante : sa plus grande valeur ne provient pas forcément du rendement courant qu’elle procure, mais surtout de la possibilité de profiter des mouvements de marché qu’elle confère, comme ce fut le cas au dernier trimestre de 2018. En septembre dernier, nous avons pris des profits sur les actions pour augmenter notre encaisse et avons ensuite déployé cette encaisse sur le marché américain en janvier, après que celui-ci ait subi une baisse de 19 % entre son sommet et son creux en 2018.

Sur un horizon de six à 12 mois, la stratégie d’investissement est positive, mais empreinte d’une prudence relative. Nos préférences vont vers les États-Unis et les secteurs de la technologie, des finances et de la santé, avec un léger penchant pour le style croissance.

Une autre stratégie récente est l’ajout au portefeuille d’un fonds alternatif en actif réel, qui contribuera à bonifier le rendement ajusté en fonction du risque du portefeuille. Au premier trimestre de 2019, nous avons ajouté cette catégorie d’actif, qui offre l’avantage de ne pas être corrélée avec les marchés boursiers et obligataires. Historiquement, cette catégorie d’actif était réservée aux caisses de retraite. Nous avons aussi ajouté le fonds hypothécaire Romspen, dont le rendement historique se situe entre 7 et 10 % depuis les 25 dernières années et qui n’a connu aucune année négative. Notre objectif pour 2019 est d’allouer de 8 à 10 % du portefeuille à cette catégorie d’actif et d’ajouter un autre fonds alternatif pour compléter le fonds Romspen.

Bien sûr, le cycle finira un jour, mais il est encore tôt pour prendre position et pour adopter une stratégie trop défensive. Prudents de nature, nous préconisons, pour le moment, un maintien de l’équilibre, compte tenu des perspectives actuelles.

Répartition géographique

Les perspectives variant d’un pays à un autre, l’importance de la répartition géographique prend ici tout son sens.

États-Unis : surpondéré

Aux États-Unis, la croissance du PIB devrait être de 2,5 % en 2019 et de 2,2 % en 2020. Outre l’effet plus modéré de la politique budgétaire, l’économie est soutenue par un marché du travail qui a atteint le plein-emploi et par des conditions monétaires souples. La fermeture partielle des administrations publiques fédérales aura un impact sur les résultats du premier trimestre, mais aucun effet sur le reste de l’année. Les bas taux d’emprunt et la progression des salaires donneront un élan à la consommation. Or, qui dit « consommation » (68 % du PIB, dont 69 % sont des services) dit « prolongement des cycles économiques et d’investissement » ! Conjugué à la consommation, l’investissement des entreprises stimulera aussi la demande intérieure.

Moins dépendants du commerce international que l’Europe et les pays émergents, les États-Unis demeureront la locomotive du monde en 2019 et le resteront fort probablement d’ici la fin du cycle. D’ici novembre 2020, il se pourrait que la politique budgétaire et fiscale apporte son appui à l’économie. Ni le président, ni les républicains, ni les démocrates n’ont un intérêt politique à voir le cycle économique s’embourber.

Canada : sous-pondéré

Au Canada, la croissance économique devrait se situer à 1,4 % en 2019 et à 1,7 % en 2020. Le ralentissement de l’activité économique et surtout l’affaissement de la demande intérieure en 2018 ont mené à une revue à la baisse des perspectives de croissance. Ceci n’a pas empêché le TSX de se distinguer et d’afficher un rendement de 13,27 % au premier trimestre de 2019.

À l’exception d’un marché du travail étonnamment dynamique (création de 122 700 nouveaux emplois en janvier et février, dont 98 300 à temps plein), plusieurs indicateurs (dont les dépenses de consommation, le marché du logement et les investissements des entreprises) sont en perte de vitesse.

Au Canada, la politique monétaire devrait donner suffisamment d’oxygène aux ménages pour les aider à « digérer » l’effet haussier des taux d’emprunt en 2018 et à contribuer à la demande intérieure. Les ménages profiteront aussi de l’impact positif du plein-emploi sur les salaires. La stabilisation des cours du pétrole, l’amélioration des capacités de transport dans l’Ouest canadien et les dépenses budgétaires du gouvernement fédéral soutiendront l’investissement.

Europe : sous-pondéré

Dans la zone euro, la croissance du PIB a fortement ralenti tout au long de l’année 2018 et devrait demeurer modeste, s’établissant à 1 % en 2019 et à 1,2 % en 2020. La production industrielle a été particulièrement faible. Le tassement de la demande extérieure et certains facteurs ponctuels ont contribué au ralentissement enregistré l’année dernière, mais le fléchissement de la croissance des échanges entre les divers pays, la forte incertitude politique et la baisse de la confiance laissent également entrevoir un ralentissement de la demande qui pourrait durer.

Au Royaume-Uni, la croissance devrait rester faible et s’établir en deçà de 1 % en 2019 et en 2020. L’incertitude qui entoure toujours le Brexit et le ralentissement actuel de la croissance économique dans la zone euro pèsent sur la confiance des entreprises, leurs investissements et leurs perspectives en matière d’exportations.

Une récession technique est envisageable sur fond d’incertitude liée à l’action publique et de tensions commerciales persistantes.

Conclusion

Après avoir trébuché au dernier trimestre de 2018 et avoir connu l’un des pires rendements en 10 ans, voilà que les marchés rebondissent et affichent l’une des meilleures performances de la décennie ! La totalité des pertes a été récupérée, rappelant aux investisseurs que céder à la panique est rarement bénéfique.

Une entente ou un report du Brexit, une entente commerciale entre Chinois et Américains et une amélioration attendue du commerce mondial pourraient améliorer l’humeur des investisseurs et pousser les marchés à la hausse.

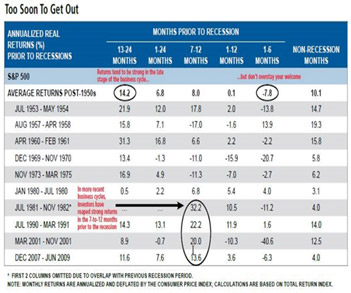

Nous connaîtrons sûrement une récession, mais elle est toutefois difficile à envisager à très court terme. Tel qu’illustré dans le tableau ci-dessous la période de sept à 12 mois précédant une récession fait état de gains substantiels. Or, lors des quatre dernières récessions survenues en 1981, 1990, 2001 et 2007, le S&P 500 a progressé en moyenne de 21,9 % (min. de 13,6 %, max. de 32,2 %).

La volatilité est une réalité avec laquelle les investisseurs doivent composer et qu’ils doivent apprivoiser. Une des principales exigences de notre travail est de nous assurer que chaque investisseur ait un portefeuille conçu en fonction de son âge, de son horizon de placement et de sa tolérance au risque. Par exemple, plus un investisseur est âgé, moins il détiendra d’actions dans son portefeuille, car son horizon de placement est trop court pour récupérer des pertes en cas de baisse.

À notre avis, la gestion active que nous faisons de vos placements vous permet de maximiser le rendement à long terme. Nous espérons que ces informations vous aideront à mieux comprendre les marchés et nous demeurons à votre entière disposition pour discuter plus longuement de nos stratégies d’investissement. Nous vous réitérons notre engagement à travailler toujours plus fort pour dénicher les bonnes occasions qu’offrent les marchés financiers, de manière à vous aider à réaliser vos objectifs à long terme.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.