Faits saillants du premier semestre de 2021

Après avoir connu un premier trimestre positif et atteint des sommets sur les principaux indices boursiers, nous pouvions nous attendre à une pause technique des marchés. Cette pause s’est plutôt traduite par une autre augmentation des marchés, stimulée par différents éléments, dont le programme d’infrastructure américain, la hausse de la vaccination et le déconfinement. Il faut aussi ajouter que les entreprises déclarent, en général, des bénéfices plus élevés qu’anticipés. Du côté obligataire, la hausse des taux s’est résorbée quelque peu, ce qui a permis au marché obligataire de diminuer ses pertes.

| S&P/TSX (indice canadien) | 17,30 % |

|---|---|

| S&P 500 (indice américain) | 11,99 %* |

| MSCI mondial – Tous les pays | 9,37 %* |

| FTSE/MX CDN Universe Bond Index (indice obligataire) | -3,46 % |

|---|---|

| FTSE/TMX Long Term Bond (obligations à long terme) | -7,37 % |

| FTSE/TMX Short Term Bond (obligations à court terme) | -0,52 % |

*Taux calculés après conversion en dollars canadiens.

L’effet des devises a été important au cours du semestre. En effet, en dollars américains, les rendements du S&P 500 et du MSCI mondial ont été respectivement de 15,24 % et de 12,55 %.

Rétrospective des événements marquants du deuxième trimestre de 2021

Depuis le début avril, on a vu les taux américains à 10 ans baisser, ce qui a indiqué que le marché voit la croissance normale et le risque d’inflation comme temporaire. (Voir la section « Les données économiques ».) Les données sur l’inflation ont retenu l’attention car, comparées aux données de l’an dernier, leur hausse est très importante, dû au fait que l’an dernier on a assisté à une baisse marquée et temporaire. Le discours de la Banque du Canada donne à penser qu’elle voudra intervenir un peu plus rapidement que les Américains, ses données sur l’emploi étant en avance.

Aspects financiers

La Banque centrale américaine (Fed) et la Banque du Canada ont continué à avoir une politique monétaire accommodante, mais elles ont changé un peu leur discours sur la possibilité d’augmenter les taux en 2023 au lieu de 2024 prévu initialement. Ce changement démontre que l’activité économique est en progression et que les banques centrales veulent avoir une croissance soutenue à long terme. Dans ce contexte, le marché boursier devrait continuer à profiter d’un environnement de faible taux. La hausse des taux pourrait être moins favorable au marché obligataire. Actuellement, on parle peu de l’endettement des gouvernements, mais il faut bien penser qu’au début 2022, lors des budgets annuels, il y aura assurément des mesures mises en place pour amenuiser les déficits annuels et voir à plus long terme un niveau de dette/PIB revenir à la normale.

Les données économiques

Comme discuté, nous isolons certaines statistiques économiques afin d’identifier le positionnement à adopter dans notre répartition d’actif et sectorielle. Ces statistiques nous aident à positionner la phase du cycle économique et, par le fait même, positionner nos portefeuilles en conséquence.

Voici un aperçu de ces indicateurs pour janvier 2020 (avant la pandémie) et 2021 (de janvier à mai 2021).

| Date | Emplois non agricoles | Ventes au détail | Ventes totales d’automobiles | Production industrielle | ISM manufacturier | Indicateur avancé | Mises en chantiers résidentielles | Permis de bâtir résidentiels | S&P 500 mensuel | Revenu S&P 500 |

|---|---|---|---|---|---|---|---|---|---|---|

| 2020/01/15 | 152 186 | 529 766 | 106 484 | 109,2 | 50,9 | 112,1 | 1 567 | 1 550 | 3 283 | 179 |

| 2021/01/15 | 142 631 | 568 215 | 118 836 | 107,2 | 58,7 | 110,3 | 1 580 | 1 881 | 3 843 | |

| 2021/02/15 | 143 048 | 561 685 | 115 666 | 104,7 | 60,8 | 110,5 | 1 421 | 1 682 | 3 901 | |

| 2021/03/15 | 144 120 | 619 105 | 134 128 | 105,6 | 64,7 | 111,6 | 1 739 | 1 766 | 3 904 | |

| 2021/04/15 | 144 308 | 619 923 | 139 485 | 106,3 | 60,7 | 113,3 | 1 569 | 1 760 | 4 129 | |

| 2021/05/15 | 144 894 | 620 214 | 135 879 | 99,9 | 61,2 | 114,5 | 1 572 | 1 681 | 4 155 | 202,50 |

Sources : Desjardins, Études économiques

Comme nous pouvons le constater, l’ensemble des indicateurs sont plus élevés qu’avant la pandémie, sauf au niveau des emplois. C’est pour cette raison que nous pensons que la Fed gardera une politique monétaire encore assez accommodante pour qu’il y ait création d’emplois.

Évidemment, ces remontées se sont fait grâce à l’aide des gouvernements et se sont produites dans un contexte d’une vaccination massive et, par conséquent, de baisse significative de nouveaux cas de COVID-19.

Pour ce qui est de l’ISM manufacturier, il était à peine à 50,9 en janvier 2020 et il est à 61,2 en mai 2021. Voici un rappel de cet indicateur :

Cet indice, évalué en pourcentage, reflète bien le niveau d’activité économique, puisqu’il résulte d’une enquête menée auprès de 400 entreprises qui mesure les nouvelles commandes, la production, l’emploi, les délais de livraison, les prix, les stocks et les commandes à l’exportation et à l’importation. De cela, nous pouvons dégager le constat que l’activité économique ralentit ou augmente et que, conséquemment, nous devons suivre l’évolution de la conjoncture de près, puisque, à moins de 50, il y a contraction de l’économie et, à plus de 50, il y a reprise.

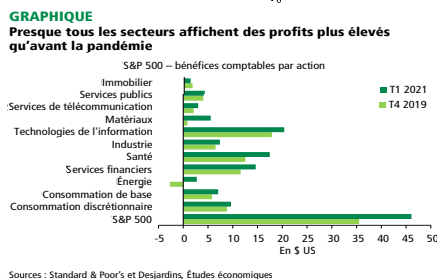

Analyse des évaluations des bénéfices du S&P 500

Notre scénario de base pour les bénéfices des sociétés américaines repose sur les estimations de Crédit Suisse du 30 juin dernier. Selon elles, les bénéfices du S&P 500 pour les 12 prochains mois seront de 202,50 $, soit un ratio cours/bénéfices de 21,2 fois au prix actuel. Un élément important est l’augmentation des bénéfices des sociétés qui ne cesse de surprendre. À titre d’exemple, Crédit Suisse estimait les bénéfices des sociétés du S&P 500 avant la pandémie à 179 $ pour 2020. Aussi, en septembre dernier, le S&P 500 s’échangeait à 23,5 fois les bénéfices estimés comparativement à 21,2 fois actuellement.

Que faut-il penser de l’évaluation actuelle des marchés? Pour avoir une bonne croissance des marchés, deux facteurs sont importants : d’une part, des bénéfices en hausse pour les sociétés et, d’autre part, une politique monétaire conciliante. C’est le cas actuellement. Sur ce point, il faut voir qu’il reste encore 6 millions d’emplois à créer aux États-Unis pour revenir comme avant la pandémie. Nous sommes d’avis que la Fed conservera une politique accommodante tout en surveillant de près les données sur l’inflation. Nous demeurons à l’aise avec le marché. À plus court terme, nous pourrions assister à un repli technique dans la mesure où les résultats du deuxième trimestre seraient plus faibles qu’anticipés, et où les nouveaux cas liés au variant seraient à la hausse de façon significative. De plus, après des résultats très forts depuis le début de l’année, il est possible que la cadence redevienne plus normale.

Notre stratégie

D’un point de vue strictement financier, il y a toujours des opportunités qui se créent sur les marchés. Pour cela, il faut avoir les liquidités pour pouvoir en profiter. Notre stratégie actuelle est de réaliser certains profits sur les titres qui sont bien évalués et de patienter pour saisir ces occasions. Dans nos différents portefeuilles, nous avons de la liquidité et avons identifié des titres et des prix d’achat sur faiblesse.

Parmi les éléments clés de nos décisions d’investissement, nous retrouvons toujours le positionnement sectoriel, la sélection d’entreprises pouvant démontrer la croissance de leurs bénéfices ou de leurs dividendes, l’analyse des marges bénéficiaires et les entreprises démontrant un endettement raisonnable selon leur secteur.

Tendance des taux d’intérêt et de la devise canadienne

Comme discuté, nous devrions rester dans un environnement de taux bas pour les 12 à 18 prochains mois.

Pour ce qui est de la devise canadienne, cette dernière s’est dépréciée récemment passant de 0,83 $ à 0,795 $ suite à la dernière réunion de la Fed où il a été évoqué que cette dernière discutait pour réduire ses rachats d’actifs. Selon Desjardins, Études économiques, la devise canadienne devrait osciller entre 0,80 $ et 0,82 $ d’ici la fin d’année.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.