Nos produits et services

La gestion de patrimoine ou l'art de la planification et de l'équilibre

Symbole d'initiative et de planification dans un monde incertain, l'inukshuk est une réussite dans l'art de l'équilibre. Chaque pierre est soigneusement sélectionnée pour qu'elles puissent toutes s'imbriquer les unes dans les autres et constituer ainsi un ensemble harmonieux et unique qui défie les lois du temps et de la gravité. Ainsi en est-il de notre démarche qui nous permet d'avoir une vision d'ensemble tout en tenant compte de chacun des aspects de votre vie financière.

La gestion de votre patrimoine comprend plusieurs aspects, le placement en est l'un des piliers. Votre plan de gestion de patrimoine comprendra aussi votre planification financière, fiscale et successorale, la projection à la retraite, votre plan d'investissement, vos assurances et la philanthropie, si nécessaire. C'est pourquoi nous privilégions une vision d'ensemble de vos actifs afin de pouvoir faire des recommandations et des suivis qui s'intègrent parfaitement à votre plan d'action.

Voici un aperçu des différents services que nous vous offrons afin d'optimiser la gestion de votre patrimoine.

Les services suivis d'un astérisque sont offerts en collaboration ou par l'entremise de Services financiers VMD, des caisses ou de professionnels externes.

Planification*

- Retraite et investissements

- Intégrée, financière et successorale

Retraite

- REER, REEE, entreprises et comptant

- FERR, FRV et rentes

- RRI

- REER collectif

- Caisses de retraite

- Transfert d'entreprise

Succession*

- Testament

- Mandat

- Fiducie

Fiscalité

- Personnel

- Entreprise

Placement

- Gestion de portefeuille

- Gestion discrétionnaire

- Monétisation

- Politique de placement

- Rééquilibrage

- Transfert d'entreprise

Assurances*

- Vie

- Invalidité

- Soins de longue durée et maladies

- Partenariat d'affaires

Philanthropie*

- Dons de charité (bourses)

- Établissement de fondations

Toutes nos recommandations s'inscrivent dans une approche intégrée où chacune d'elles contribue à créer un ensemble cohérent et solide pour la gestion de votre patrimoine.

L'agencement des différentes pierres, qui donnent sa forme à l'inukshuk, apporte une vision d'ensemble et un sens qu'il ne serait pas possible d'obtenir avec des pierres déposées sur le sol ou empilées sans planification.

Gestion de portefeuille

Une politique de placement bien définie

L'objectif de la politique de placement est de formuler les principes et les règles appropriés à vos besoins et de définir les procédures qui seront utilisées pour les suivis et l'évaluation des résultats obtenus.

Nous nous assurons d'établir avec vous une politique de placement qui comprend les balises nécessaires pour ne pas subir l'influence liée à l'émotivité. Nous évitons ainsi de déroger du plan de gestion de placement que nous avons établi au départ, ensemble.

Une philosophie d'investissement axée sur le long terme

Nous sommes constamment à la recherche de titres de sociétés qui sont des chefs de file dans leur domaine, mais dont les actions peuvent être sous-évaluées sur les marchés boursiers, et ce, malgré une situation financière fondamentalement saine.

De plus, nous accordons une importance énorme à la notion d'efficience fiscale, car il s'agit d'un levier déterminant dans l'optimisation de vos stratégies de placement.

L'impact fiscal de vos placements

Il est surprenant de constater que l'impact fiscal des portefeuilles n'est pas pris systématiquement en considération. En effet, l'impact sur le rendement net est à tel point important qu'il influer sur la réussite du plan financier. Il est donc impératif de porter une attention toute particulière à la fiscalité afin de maximiser le rendement net d'impôt de vos placements.

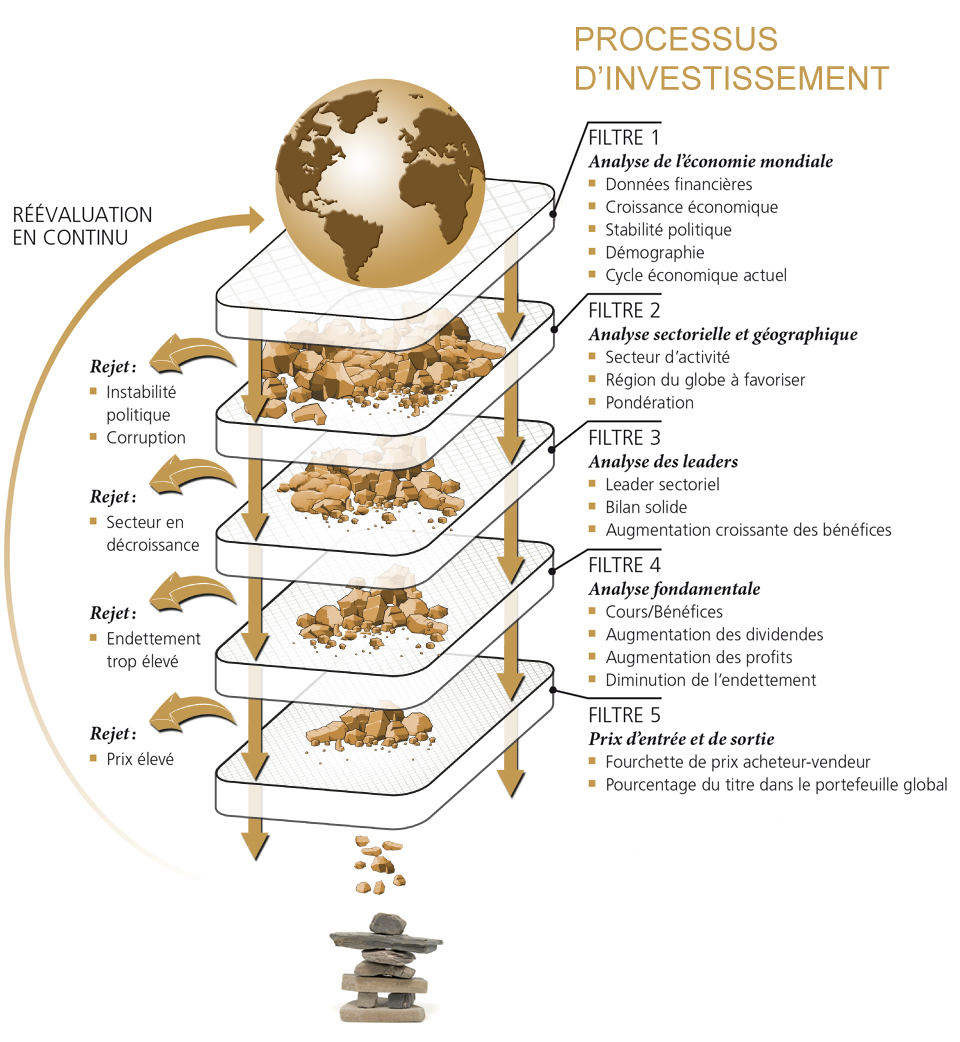

Processus d'investissement

Nous appliquons cinq filtres de sélection de titres, l'un après l'autre. À chaque étape, les titres qui ne répondent pas à nos critères de sélection sont éliminés (rejet), si bien qu'à la fin, seuls les meilleurs restent.

Le filtre 1 correspond à l'analyse de l'économie mondiale

À cette étape, nous analysons les données suivantes :

- Données financières

- Croissance économique

- Stabilité politique

- Démographie

- Cycle économique actuel

Donc, lorsqu'il y a instabilité politique ou corruption dans un pays, les titres de ce pays sont rejetés.

Le filtre 2 correspond à l'analyse sectorielle et géographique

À cette étape, nous analysons les données suivantes :

- Secteur d'activité

- Région du globe à favoriser

- Pondération

Donc, lorsqu'un secteur est en décroissance, les titres de ce secteur sont rejetés.

Le filtre 3 correspond à l'analyse des chefs de file

À cette étape, nous analysons les données suivantes :

- Chef de file sectoriel

- Bilan solide

- Augmentation croissante des bénéfices

Donc, lorsqu'une entreprise n'a pas un bilan assez solide, même si elle est chef de file dans son secteur, elle est rejetée.

Le filtre 4 correspond à l'analyse fondamentale

À cette étape, nous analysons les données suivantes :

- Cours/bénéfices

- Augmentation des dividendes

- Augmentation des profits

- Diminution de l'endettement

Donc, lorsqu'une entreprise affiche un endettement trop élevé, le titre de cette entreprise est rejeté.

Le filtre 5 correspond aux prix d'entrée et de sortie

- Fourchette de prix acheteur-vendeur

- Pourcentage du titre dans le portefeuille global

Donc, lorsque les prix d'entrée ou de sortie sont trop élevés, le titre est rejeté.

Les pierres utilisées pour ériger un inukshuk doivent être solides pour pouvoir mieux résister aux intempéries. Elles doivent aussi avoir une forme appropriée pour se compléter l'une l'autre. Ainsi en est-il des investissements que nous vous proposons dans le cadre de votre politique de placement.

L'approche multigestionnaire

Ce concept est un exemple parfait du principe « Ne pas mettre tous ses oeufs dans le même panier ». Avec cet objectif de diversification, plusieurs mandats sont confiés à des gestionnaires externes de haut calibre afin de tirer profit de leur expertise spécialisée.

Cette façon de faire est propre à notre équipe et constitue l'une des grandes forces de notre pratique. En effet, avec plus de 20 ans d'expérience dans le domaine financier, nous croyons que l'approche multigestionnaire est de loin celle qui protège le mieux le client de la subjectivité et des travers inhérents à toute gestion par un seul gestionnaire, et ce, tout en maximisant le ratio risque/rendement par la combinaison de styles de gestion différents et adaptés à votre profil. Elle permet également d'assurer une bonne diversification entre les différentes classes d'actif, les différents styles de gestion ainsi qu'une répartition géographique adéquate.

Nous mettons donc un point d'honneur à choisir, en toute indépendance et en toute objectivité, les meilleurs gestionnaires pour chaque catégorie d'actifs, chaque secteur géographique et d'activités, et de superviser les mandats qui leur sont octroyés. Nous pouvons donc effectuer en tout temps un rééquilibrage selon votre politique de placement, et nous nous assurons d'avoir toujours la tarification la plus avantageuse pour nos clients

De plus, dans la composition générale du portefeuille, nous accordons une attention particulière et constante aux avantages fiscaux qui peuvent en être tirés.

Des recommandations concertées

En ayant recours à de multiples gestionnaires, nous gagnons ainsi en expertise. Nous pouvons donc améliorer la diversification de votre portefeuille, tout en diminuant son risque global. Cette approche nous permet de nous ajuster aux fluctuations du marché et de faire des recommandations éclairées, selon vos objectifs de placement.

Une rémunération équitable

Opter pour la rémunération à honoraires peut s'avérer très avantageux, car les honoraires réclamés correspondent à un pourcentage de la valeur de vos placements. La rémunération de votre conseiller est alors tributaire de la valeur de vos avoirs.

Pour abaisser le taux applicable, vous pouvez inclure dans votre actif celui des membres de votre famille. Prévisibles, les honoraires facilitent votre planification budgétaire et sont déductibles dans le cas de comptes non enregistrés.

Exceptionnellement, nous pouvons aussi vous proposer une rémunération à la commission, facturée à la transaction, selon le montant de chaque transaction.