Revue de l’année 2022

L’économie en bref

L’année 2022 a été marquée par l’un des resserrements monétaires les plus rapides de l’histoire. Le marché de l’emploi montre des signes de surchauffe, et les principales banques centrales ont dû constater une réduction de leurs bilans respectifs. L’inflation, bien qu’elle croisse moins, est toujours bien présente, et les préoccupations d’ordre géopolitique sont bien réelles.

Aux États-Unis, la Réserve fédérale (Fed) a augmenté son taux directeur à sept reprises en 2022, soit de 0 % en janvier à une fourchette de 4,25 % à 4,50 % en décembre; il s’agit de la hausse de taux la plus rapide de l’histoire moderne. Certains y voient le prix à payer pour tout l’argent imprimé par nos gouvernements… Malgré la détermination des banques centrales à maintenir les taux élevés tant que l’inflation persistera, plusieurs économistes commencent à prédire que les hausses de taux s’estomperont en 2023 et qu’il pourrait même y avoir des baisses de taux d’ici à la fin de l’année. En effet, les prévisions actuelles font état d’un taux directeur plafonnant à 5 % en juillet, avant de diminuer progressivement à partir de novembre. Pour ce qui est de l’inflation, il faudra surveiller étroitement la démographie conjoncturelle et l’évolution des pénuries de main-d’œuvre généralisées, car une croissance démesurée des salaires pourrait induire une spirale inflationniste difficile à endiguer. L’évolution de la situation en Ukraine s’avérera aussi indubitablement un facteur à considérer. La croissance économique devrait être modeste en 2023 – certains anticipent même une récession –, mais nous nous attendons à une année marquée par un ralentissement de l’inflation. Voilà donc un contexte encourageant pour faire preuve d’un réalisme empreint d’optimiste.

Les marchés en bref

Nous n’avons jamais eu pour stratégie de nous mettre la tête dans le sable, même si nous aurions pu le faire à plusieurs reprises en 2022. Les marchés boursiers ont connu leur pire année depuis 2008, enregistrant une baisse de 19,4 %, et les marchés obligataires se sont contractés de 12,9 %, soit leur pire performance de l’histoire moderne. Jamais auparavant les marchés obligataires n’avaient perdu plus de 2 % sur une année complète.

Néanmoins, le passé démontre que les années difficiles sont souvent suivies de périodes nettement plus prospères. « Après la pluie, le beau temps », dit l’adage. En effet, depuis les 100 dernières années, les marchés des actions n’ont connu deux années consécutives des rendements négatifs qu’à quatre occasions.

En ce qui a trait aux marchés boursiers, nous sommes d’avis que les gagnants de la dernière décennie n’obtiendront pas nécessairement les meilleurs rendements des dix prochaines années. L’indice Morningstar Communications Services, dont le géant Meta (Facebook) fait partie, s’est effondré de 40,9 % en 2022, soit son pire rendement depuis 1998, année de sa création! Les actions de type croissance ont aussi été malmenées, enregistrant une baisse moyenne de 36,7 %. Par contre, les actions de type valeur ont tiré leur épingle du jeu de façon admirable, retranchant seulement 0,72 % en 2022, soit une valeur ajoutée de 18,68 % sur la même période.

Voilà pourquoi, en 2023, nous continuerons à privilégier les actions de type valeur de grande qualité et éviterons les titres d’entreprises dites de croissance qui ne sont pas rentables. Nous comptons également garder notre calme et éviter de tenter vainement une synchronisation des marchés. Il est statistiquement impossible de réussir une synchronisation parfaite pendant une période prolongée, et l’humilité que vous nous connaissez nous empêche malheureusement d’entreprendre une croisade contre les mathématiques. Du moins pour cette année…

Sur les marchés obligataires, il est évident que la hausse des taux d’intérêt a fait chuter la valeur des obligations en circulation, mais ces mêmes relèvements des taux permettent en revanche d’espérer des rendements obligataires d’autant plus intéressants à long terme. Ce faisant, nous vous proposons d’utiliser les taux d’intérêt élevés actuels à votre avantage. Il est possible d’obtenir des rendements très intéressants pour vos liquidités et de les faire fructifier en conséquence. Selon une étude récente du Wall Street Journal, les Américains perdent près de 42 milliards de dollars chaque mois parce qu’ils ne maximisent pas les rendements espérés sur leurs liquidités.

Dans notre dernière lettre trimestrielle, nous écrivions ceci : « Sur les marchés obligataires, nous observons qu’avec les hausses de taux d’intérêt récentes, plusieurs instruments affichent les taux d’intérêt les plus élevés depuis plus de dix ans. Nous sommes d’avis que c’est une excellente nouvelle à moyen et long terme, et plus spécialement pour repositionner des portefeuilles plus conservateurs. En effet, ces portefeuilles sont souvent détenus par des investisseurs à la retraite ou à l’aube de la retraite et l’opportunité est tout indiquée pour s’offrir des rendements plus élevés. Après tout, le meilleur indicateur de rendement d’une obligation restera toujours son rendement à l’échéance, et celui-ci est fonction… des taux d’intérêt! » À notre avis et en raison des hausses de taux d’intérêt, le marché obligataire offrira des occasions attrayantes en 2023, et nous comptons bien les saisir.

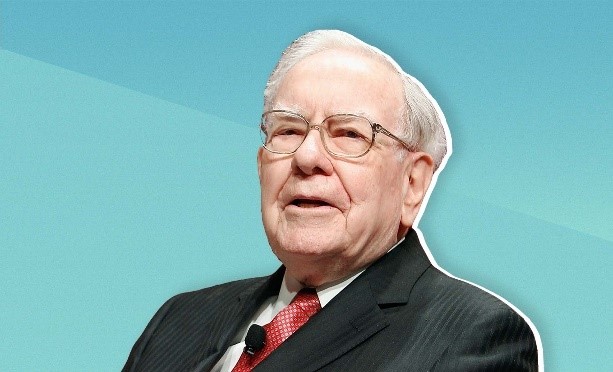

Pour terminer cette section sur les marchés, un retour sur l’année difficile des cryptomonnaies s’impose. En plus du fiasco FTX, qui s’avère, dans les faits, ni plus ni moins qu’une fraude de plusieurs milliards de dollars dans laquelle petits investisseurs et gestionnaires institutionnels réputés (dont la Caisse de dépôt et placement du Québec [CDPQ]) ont perdu des sommes considérables, le bitcoin s’est délesté de plus de 550 milliards de dollars en « capitalisation boursière » dans sa chute abyssale de 64,7 % en 2022. En 2008, l’illustre Warren Buffett avait mis en garde ses actionnaires par ces paroles : ce n’est qu’au retrait de la mer que l’on constate qui nageait nu. En ce qui concerne la cryptomonnaie, il semble que beaucoup de gens ont opté pour une baignade dans leur plus simple appareil. Pour notre part, nous sommes toujours demeurés sur la plage et bien centrés sur nos champs de compétences.

Rétrospective sur 2022 et perspectives pour 2023

Warren Buffett, transactions récentes, bilan annuel et alouette!

Tant qu’à citer le grand Warren Buffett, autant vous dire que nous sommes tout aussi adeptes de sa philosophie d’investissement que de ses écrits et discours savoureux. En effet, nos décisions de placement sont le fruit d’un travail de recherche largement guidé par les grands principes d’investissement édictés par l’Oracle d’Omaha.

En ce sens, nous investissons pour le long terme avec une mentalité d’actionnaire (nous achetons des fractions d’entreprise, et non des titres boursiers ou des symboles) dans des sociétés de grande qualité qui sont rentables et dont les gestionnaires sont passés maîtres dans l’art d’allouer le capital excédentaire dégagé et de redonner aux actionnaires de la meilleure manière qui soit selon la conjoncture. L’ajout de Berkshire Hathaway, le conglomérat de M. Buffett, à nos portefeuilles-modèles nous a d’ailleurs permis de protéger le capital de notre clientèle durant la dernière année. Voici cinq « enseignements » de Warren Buffett auxquels nous adhérons sans réserve :

- Prendre un risque plus élevé ne rime pas nécessairement avec un rendement plus élevé.

- Penser à long terme est payant.

- Savoir ce que sont nos biais comportementaux est crucial. Savoir les gérer est vital.

- La majorité du temps, les résultats sont tributaires du procédé. Il est donc important de garder le cap.

- Les choses changent constamment. Et souvent, plus vite que prévu.

Voici les derniers changements que nous avons apportés à nos portefeuilles en gestion discrétionnaire :

Durant le quatrième trimestre de 2022, nous avons acquis des titres de Premium Brands Holdings et nous avons bonifié nos positions dans Power Corporation du Canada et la Banque de Nouvelle-Écosse.

Premium Brands Holdings est propriétaire d’un éventail diversifié d’entreprises de fabrication et de distribution d’aliments spécialisés destinés aux entreprises de services alimentaires, aux restaurateurs et aux consommateurs. Cette société considère que la principale caractéristique d’une entreprise d’aliments de spécialité est que la décision d’un consommateur ou d’un client d’acheter ses produits repose principalement sur des facteurs autres que le prix, tels que la qualité, la commodité, la santé ou le mode de vie. Par conséquent, les entreprises d’aliments de spécialité réalisent généralement des marges de vente plus élevées et plus constantes que les entreprises alimentaires se concentrant sur des produits moins différenciés. De plus, en raison d’une variété de tendances de consommation ayant une incidence sur l’industrie alimentaire, ces entreprises obtiennent généralement des taux de croissance des ventes plus élevés que les grandes entreprises alimentaires nationales et internationales. La société Premium Brands est habilement gérée par George Paleologou. Elle présente des caractéristiques défensives évidentes et jouit d’un modèle d’affaires qui a fait ses preuves lors de turbulences économiques. Nous sommes également très satisfaits du prix que nous avons payé pour devenir actionnaires.

Power Corporation est, à notre avis, l’une des meilleures compagnies d’assurance en Amérique du Nord (Great-West), et nous apprécions la structure décentralisée de l’entreprise ainsi que la diversification de ses actifs. La Banque de Nouvelle-Écosse est, à notre sens, largement sous-estimée par les marchés. La solidité de son bilan et sa capacité à accroître ses revenus et ses activités de manière rentable et responsable sont impressionnantes. Nous sommes ravis d’avoir pu profiter d’un repli dans le prix des deux titres afin de bonifier nos positions dans ces deux entreprises de grande qualité.

Pour des considérations tactiques, nous avons réduit nos positions en encaisse et dans les marchés monétaires afin de profiter d’occasions non négligeables sur les marchés obligataires.

Place maintenant au bilan 2022 de l’Équipe René Gagnon :

- Notre objectif premier est – et sera toujours – la protection de votre patrimoine. Nous prenons notre devoir de fiduciaire à cœur et nos décisions de placement en 2022 ont été conformes et en adéquation avec cet objectif.

- Nous avons gardé le cap et conservé notre vision à long terme.

- Nous avons fait fi de nos émotions d’investisseurs et nous nous sommes concentrés sur la gestion quotidienne et rigoureuse de votre patrimoine.

- Malgré des rendements négatifs en 2022, nos portefeuilles-modèles se sont majoritairement mieux comportés que les indices de référence. Et nous en sommes fiers!

- Tout comme en 2022, le fait de pouvoir compter sur un service-conseil holistique dédié vous permettra de tirer votre épingle du jeu en 2023.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.