Comment s’assurer de la croissance de ses actifs de façon simple et efficace?

Tout conseiller en placement cherche à procurer le meilleur rendement qui soit à ses clients. Pour y arriver, il déploie des efforts considérables, sans jamais avoir l’assurance de réaliser un rendement qui dépasse les indices. Or, la solution est souvent beaucoup plus simple que nous pouvons le penser : pour optimiser son rendement à coup sûr, il suffit de participer aux régimes de réinvestissement des dividendes (RRD).

Comment y adhérer?

Pour instaurer un RRD, le client peut décider de s’inscrire directement auprès de la société émettrice ou demander à son conseiller d’intégrer ce régime à son compte de placement. Le faire soi-même exigera plus d’efforts que d’établir un RRD dans un compte de courtage, car l’investisseur devra acheter au moins une action de la société, l’enregistrer à son nom, s’inscrire au régime en remplissant les formulaires requis et les soumettre à l’agent de transfert de la société.

Le pouvoir du rendement composé

Pour l’investisseur qui adopte une approche à long terme, réinvestir ses dividendes devient une sorte d’épargne forcée qui lui permet de s’enrichir grâce à l’effet du rendement composé. Par exemple, un investisseur qui détient 100 actions d’une valeur de 100 $ chacune d’une société qui verse un dividende annuel de 4 $ obtiendra un rendement de 4 % au bout d’un an. Ce rendement passera à 4,16 % l’année suivante, puis à 4,33 % l’année d’après sans que l’investisseur ait fait quoi que ce soit, car les dividendes réinvestis se capitalisent automatiquement.

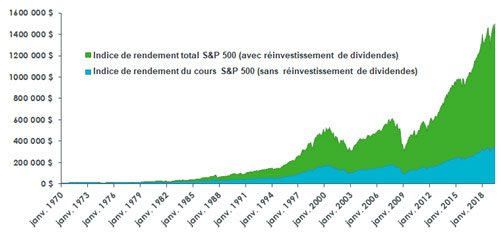

Le graphiquenote de bas de page 1 ci-dessous illustre le pouvoir impressionnant d’un même placement de 10 000 $ et compare le résultat de l’indice de rendement total S&P 500 en supposant le réinvestissement de tous les dividendes ou non.

Le réinvestissement des dividendes

Des avantages pour l’actionnaire

Pour l’investisseur, les avantages sont nombreux :

- Économies : Il n’y a pas de frais ou de commission à payer quand des actions sont achetées dans le cadre d’un RRD.

- Placement automatique : On n’a pas à attendre que les revenus s’accumulent dans le compte, puis à prendre une décision de placement, car les dividendes sont réinvestis automatiquement.

- Perspective à long terme : Plus on détient d’actions et plus on les conserve longtemps, plus on touche des dividendes qui sont réinvestis, ce qui crée un effet « boule de neige ».

- Épargne périodique systématique : En achetant des actions plusieurs fois et de façon constante au cours d’une année, on réduit le risque de se les procurer à leur prix le plus élevé. Comme les revenus de dividendes servent à acheter des actions supplémentaires à intervalles réguliers et à différents prix, on profite des avantages qu’offrent les achats périodiques par montants fixes sans avoir à investir plus d’argent.

Et certains inconvénients...

Parmi les inconvénients, notons :

- Admissibilité : Tous les titres ne sont pas admissibles à un RRD.

- Changement de la répartition cible de l’actif et manque de diversification : Au fil du temps, il est possible que la répartition cible de l’actif change en raison d’achats répétés des mêmes actions des mêmes sociétés dans les mêmes secteurs.

- Fiscalité pour les placements détenus dans un compte non enregistré : Les dividendes seront imposables annuellement et admissibles au crédit d’impôt pour dividendes. Il faut donc disposer des liquidités nécessaires pour régler la facture fiscale qui en découle, car le rendement généré a été automatiquement réinvesti pour faire croître la valeur du portefeuille. Il faut prendre en considération que chaque dividende en actions versé augmente le prix de base rajusté de l’investissement quand vient le temps de disposer des actions.

Bien entendu, les RRD conviennent aux investisseurs qui ont un horizon de placement à long terme et un profil croissance, et qui ne sont pas en mode décaissement de leurs avoirs. À la lumière des différences d’appréciations démontrées – une accumulation de 1 499 156 $ grâce au RRD versus 345 986 $ sans le RRD –, il est difficile d’ignorer cette stratégie pratique, économique, polyvalente et efficace dont peuvent profiter les investisseurs à long terme.

Chacun des conseillers de Valeurs mobilières Desjardins (VMD) dont le nom est publié en page frontispice du présent document ou au début de toute rubrique de ce même document atteste par la présente que les recommandations et les opinions exprimées aux présentes reflètent avec exactitude les points de vue personnels des conseillers à l’égard de la société et des titres faisant l’objet du présent document ainsi que de toute autre société ou tout autre titre mentionné au sein du présent document dont le conseiller suit l’évolution. Il est possible que VMD ait déjà publié des opinions différentes ou même contraires à ce qui est ici exprimé. Ces opinions sont le reflet des différents points de vue, hypothèses et méthodes d’analyse des conseillers qui les ont rédigées. Avant de prendre une décision de placement fondée sur les recommandations fournies au présent document, il est conseillé au receveur du document d’évaluer dans quelle mesure celles-ci lui conviennent, au regard de sa situation financière personnelle ainsi que de ses objectifs et besoins de placement.